挪威能源咨询顾问公司——雷斯塔发布的最新报告显示,去年油气企业仅发现60亿桶油当量的常规油气资源,为1940年以来最低水平,其中海上油气资源发现量仅为23亿桶油当量,较2010年下降90%,此种行情下的海工装备市场之萧条更是不可名状。中国船舶工业经济与市场研究中心统计数据显示,去年全球共成交各类海工装备81艘/座、52.3亿美元,同比分别大幅下降56%和53%,继2015年萎缩七成的基础上再次重度下挫,成交额尚不足2012年的1/10。

国际能源市场依旧在大国博弈中不断平衡与动荡,欧佩克减产协定之下,美国能源独立举动来势汹汹,国际油价不确定因素多重潜伏。但与此同时,在近三年的油价低迷期,行业相关企业也在逐步适应能源新格局。尽管在最坏时期,油气企业的产量依旧保持基本不变或小幅增长,在核心业务领域,开始更加关注深水油气和非常规能源。基于此,在欧佩克减产、油价小幅回升可期之下,全球海工装备市场将迎来新的开始,即便是最坏的开始。

业绩恶化

去年,国际油价依旧保持低位行情,布伦特和WTI原油价格全年平均分别为45美元/桶和43美元/桶,跌幅同比分别为16%和11%。在基本面无利好改善的情况下,油气企业和油服企业整体业绩恶化:油气企业缩减勘探开发投资,海上油气开发活动趋弱,海工装备市场产能过剩程度不减,大批海工装备赋闲。

油气企业:捉襟能见肘

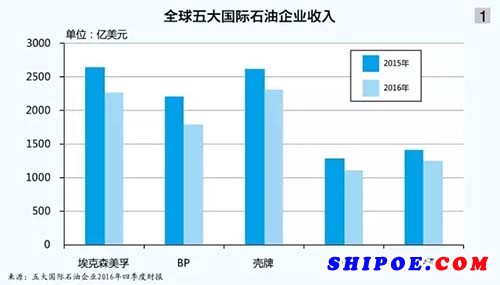

去年,持续低迷的油价及下游炼油利润减少,致使上游油气企业经营业绩在2015年经历滑铁卢的基础上又不同程度下降。从国际上来看,埃克森美孚、英国石油(BP)、壳牌、雪佛龙和道达尔五大国际石油企业在去年营业收入和净利润合计同比分别下降14.49%和14.34%(见图1),但降幅较2015年缩小。其中,上游油气勘探开采板块是重灾区,利润大幅下降。埃克森美孚上游利润下降97.24%,占比总利润仅2.17%;壳牌和雪佛龙上游利润则持续亏损。

低位的油价迫使油气企业持续压缩资本支出,而资金锐减导致新油气资源勘探受到严重影响,去年全球新油气发现量跌至77年来最低谷。挪威能源咨询顾问公司——雷斯塔发布最新报告显示,去年,全球能源企业在勘探钻井方面的开支约400亿美元,较2014年油价暴跌前下降40%。

全球五大国际石油企业除壳牌因收购BG外,投资额下降幅度均达到0.41%~37.83%。埃克森美孚去年资本支出约232亿美元,同比下降25%,今年资本开支计划还将再削减1/4。去年雪佛龙资本开支较2015年下降24%至266亿美元,其中仅预留10亿美元用于勘探,远低于2015年的30亿美元预算。今年,雪佛龙资本开支规模仅198亿美元,较2015年和2016年分别下降42%和15%。

与此同时,全球五大国际石油企业在去年大手笔出售资产,保障现金流,以专注核心业务发展。去年,BP出售资产32亿美元,并计划今年出售资产55亿美元。截至去年12月底,BP出售资产约500亿美元,油气产量从2009年的400万桶/日减至330万桶/日。壳牌去年实际出售资产50亿美元,并计划2018年前出售价值300亿美元资产,今明两年壳牌的资产剥离及重组还会加速。雪佛龙计划在2016—2017年出售50亿~100亿美元资产。

油服企业:亏损不洒泪

雇主开采成本萎缩,海工装备市场持续低迷,衰退、亏损、裁员、缩减成本成为全球油服企业的主题词。研究机构数据显示,去年,全球范围仅有174座油气田被发现,较三年前的年均400~500座油气田大幅下滑;勘探钻井数量较2014年年中油价暴跌时下降约40%。此种背景下,油服三大巨头——斯伦贝谢、贝克休斯、哈里伯顿全线报亏,油服全行业陷入亏损泥潭(见表)。

去年10月,全球第三大油服企业贝克休斯“闪婚”通用油气,轻松上位成为全球第二大油服企业,若进展顺利,该项并购有望明年中期完成。去年,贝克休斯实现营业收入98.41亿美元,较2015年的157.42亿美元减少59亿美元,同比下降37%;亏损27.3亿美元,与2015年的20亿美元净亏损相比,亏损继续扩大。

持续低油价使油气生产商和服务商利润锐减,同时激烈竞争促使油服行业并购、整合速度加快。合并后的贝克休斯计划于2020年营业额突破340亿美元,角逐油服王者。通用油气则在去年交出亮眼业绩,去年四季度与全年营收分别为34.02亿美元、128.98亿美元;盈利分别达到4.11亿美元、13.92亿美元。

哈里伯顿去年实现营收159亿美元,同比下降33%;净亏损高达57.6亿美元( 2015年亏损1.65亿美元)。但去年四季度哈利伯顿业绩已现好转,其表示对2017年北美业务继续持乐观态度。四季度,哈利伯顿北美地区海工业务实现营收7.75亿美元,环比增长15%。

中国油服企业亦在亏损巨浪中挣扎,其中中国油服“双雄”——中海油服和石化油服预亏过百亿元。中海油服去年发布业绩预亏公告,预计亏损117亿元左右(约合17亿美元);石化油服预计亏损160.8亿元(约合23亿美元)。海油工程尽管预计去年可实现净利润约13.00亿~13.60亿元,但较2015年仍大幅下降60%~62%。

尽管如此,油服企业并未意志消沉,对待前市谨慎乐观。在财报中,斯伦贝谢表达出对2017年石油行业增加投资和产油国减产提振油价的期望,其扭亏为盈的信心有所提升。此外,从业务板块来看,北美地区、中东/亚太地区的海工业务在逆市保持了正向增长。与此同时,油气企业尽管整体压缩战略投资,但依然将继续关注核心业务,保证油气产量稳定增产。

去年,尝到甜头的道达尔计划于2017—2018年开始启动12个项目,预计增产55万桶/日,并关注短期回报项目。埃克森美孚未来两年间将开始启动5个上游项目,今年计划收购的二叠纪盆地资源,将增加34亿桶油当量产量潜力。今年,BP将继续增加产量,预计增幅4%~9%。壳牌披露新项目的投产将为其2017—2018年增产约70万桶/日,2018年以后预计增产100万桶/日。

全球油气行业勘探开发投资连续两年萎缩,致使海工装备市场产能过剩状况依旧,海工装备利用率和日租金继续走低。

恶劣市场

2月份,中船工业经济与市场研究中心发布《2016年全球海工装备市场运行报告》,用“恶劣”描绘并不算过分。全球油气行业勘探开发投资连续两年萎缩,根据英国巴克莱银行调查,去年上述投资规模同比下降22%至约3830亿美元,致使海工装备市场产能过剩状况不减,海工装备利用率和日租金继续走低。

油气市场颓靡,海工船东经营异常惨淡,去年,部分船东难以继续承担巨额债务和亏损,不得不退市或重组,继美国钻井承包商Hercules Offshore和Vantage Drilling进行债务重组之后,数家海工船船东经营危若累卵,债务重组活动不断。

中船工业经济与市场研究中心评论认为,对船东而言,债务重组可在一定程度上缓解燃眉之急,但鉴于当前持续低迷的市场环境,破产清算将成为部分船东的最终归宿。

装备四成赋闲

中船工业经济与市场研究中心数据显示,去年海工装备闲赋状况尤甚。钻井平台方面,截至去年年底,全球处于闲置状态的钻井平台达到223艘/座,封存数量为117艘/座,二者合计同比增加约80艘/座,较2014年年底更是增加近190座/艘。拆解方面,虽然拆解速度较油价下滑前明显加快,但同比基本持平,仍远低于市场期望,去年全年全球共拆解钻井平台约40艘/座,然而自升式钻井平台下半年无一拆解(见图1)。

与此同时,海工装备利用率和日租金继续走低。在海工装备市场需求疲软、供应严重过剩的背景下,新租约招标数量明显减少,已有租约被提前终止也成为常态,海工装备利用率在此背景下进一步下探,市场竞争趋向白热化,目前绝大多数海工装备租金水平已经接近甚至低于运营成本。

具体来看,钻井平台方面,去年12月,全球自升式钻井平台和浮式钻井平台平均利用率分别为65%和63%,同比分别减少10个和14个百分点,自升式钻井平台和浮式钻井平台平均期租日租金分别为7.867万美元/日和13.574万美元/日,同比分别下降约9.0%和31.0%。海工支持船方面,同时期AHTS和PSV平均利用率分别为69%和66%,同比分别减少7个和4个百分点;80吨系柱拉力AHTS和3200DWT级PSV平均期租日租金分别为4800美元/日和8900美元/日,同比分别下滑33.8%和31.5%。

接单欲望不强

受海工装备市场低迷环境影响,海工建造市场“苦大仇深”。中船工业经济与市场研究中心称,海工订单成交额连续四年萎缩,“交付难”情况依然严峻,海工装备建造企业普遍面临生存危机。

数据显示,去年全球共成交各类海洋工程装备81艘/座、52.3亿美元,同比分别下降56%和53%,在2015年萎缩七成的基础上再次重度下挫,成交额尚不足2012年的1/10,仅相当于油价下滑前的月均水平。其中,移动钻井平台、移动生产平台和海洋工程船成交额分别为10.0亿美元、6.1亿美元和36.2亿美元;由海上油气设施退役以及海上风电场建设需求带来的特种海工作业船订单成为市场核心力量。

此外,海工装备新造价格经过前两年下探后,已基本触及甚至跌破企业建造成本,加之建造企业资金短缺、经营困难,对低价、无利、低首付等风险较大的海工装备订单承接欲望不强,去年年中全球海工装备新造价格基本触底。

投资星点闪耀

多家咨询机构认为,在国际油价走高尚无十足把握的情况下,今年海工装备市场低迷状况将难有缓解,但细分市场仍有机会。近期,英国能源咨询机构DW发布最新市场预测报告认为,在油价一定程度上涨、海上油气开发成本压缩和项目开发方案重新优化等因素的驱动下,全球浮式生产平台市场将自今年开始逐步好转。此外,亦有媒体报道称,在航运和造船市场低迷之下,海工装备新贵——浮式储存再气化装置(FSRU)却订单连连。“从今年前两月的成交量来看,全球先后成交6艘FSRU订单,此外还签署12艘FSRU备选订单。”

对此,DW报告称,与同为浮式生产装置的浮式储油船(FSO)等装备相比,FSRU于2005年才在全球实现运营,但由于其既具有运输功能,可作为液化天然气(LNG)运输船,又具有储存功能,可作为海上终端,远离发电厂、工业区或人口密集区停泊,因此FSRU一出现便备受市场期待,尤其是随着天然气应用技术的不断成熟,全球FSRU市场可谓方兴未艾。在全球能源结构调整的背景下,印度、巴基斯坦、埃及、加纳、巴西等国均在筹建浮式LNG接收站。

克拉克森统计数据显示,目前全球在役FSRU船队数量共有24艘。其中,Golar LNG以7艘位列第一;Hoegh LNG有6艘;Excelerate Energy有5艘。在过去十多年间,FSRU船队数量基本以每年两艘左右的速度在稳步增长。

此外,中船工业经济与市场研究中心指出,海上油气设施拆除以及海上风电领域需求持续释放,海工作业船市场仍然可期。油价下滑以后,油气企业非常注重以效率提升来降低油气田开发成本和提升油气产量,水下生产系统和水下回接的油田开发方式也逐步成为油气企业缩减油田开发成本和资本支出的重要方式,从而带来一定规模的水下安装和维修等作业需求,有利于海工作业船订单的生成。

当前欧洲仍在持续推进海上风电建设,中国海上风电发展也在提速。根据国家能源局发布的《风电发展“十三五”规划》,到2020年,中国海上风电开工建设规模将达到10000MW,累计并网容量有望达到5000MW以上,约为目前国内并网容量的5倍左右。基于此,国内外海上风电安装维护需求或将不断增长,带动风电安装服务船等船型的订造。与此同时,以北欧为主的海上油气设施退役市场依然充满潜力,仍将会有部分船东考虑在目前低船价环境下订造相关海工作业装备。

去年,海工行业经历恶劣的市场,交出了截至目前最差的业绩。油价上涨直接影响下的海工行业期待石油减产利好带来的新开始。

否极会否泰来

“海工产业正处在三十年来最糟糕的阶段”,这个话题在业界已经说了两年。无疑,石油作为地缘政治和全球博弈的工具,在当前“减碳环保”的新能源变革概念下,已经再次成为焦点。世界正在经历一次新的“石油战争”,海工产业置身其中,并受国际石油市场直接影响。

去年,海工行业经历恶劣的市场,交出了截至目前最坏的业绩。去年年底石油输出国组织(欧佩克)意外达成的石油减产协定给了“心力交瘁”的海工行业新的希望,期待否极泰来。

欧佩克减产

去年11月底,欧佩克召开部长级会议,决定自2017年1月1日起将原油产量减少120万桶/日,并将原油产量限额定为3250万桶/日。这是2008年以来产油国首次达成的减产协议,主要是为摆脱当前原油市场供过于求的现状。非欧佩克国家则承诺减少一半左右的产量。

《经济日报》报道,2月22日,欧佩克召开减产监督委员会会议。据路透调查,2月份,11个欧佩克成员国的日均产量为2987万桶,低于1月的修正值2996万桶/日,同时也低于去年12月3117万桶/日的产量。与产油国减产前的产量(以去年10月的产量为参照)输出相比,当前的产量意味着欧佩克成员国减产109.8万桶/日,而其承诺的减产量为116.4万桶/日,相当于完成了减产任务的94%。

此前欧佩克减产都沉陷在其成员国的大规模作弊中,而此次欧佩克成员国积极减产给了市场很大惊喜,促使原油价格从去年的35美元/桶涨至近期的逾55美元/桶。

对于欧佩克减产,市场最直接的期待是提振油价,全球最大石油出口国沙特及其海湾盟国希望减产能帮助石油进一步涨至60美元/桶左右。一位欧佩克代表认为,“如果欧佩克和非欧佩克国家的减产能够真实完成,那么原油价格将达到60美元/桶,即便减产的力度越大越好,但60美元/桶的价格对市场而言是适中的。”

不仅如此,不少分析人士认为欧佩克有可能延长减产协议的执行期限,从而进一步提振油价。但分析普遍认为,60美元/桶的价格仍然是当前国际油价上行面临的一大整数关口。普遍研究表明,50美元/桶的价格为海上油气勘探开发的盈亏平衡点。

美能源独立

减产协议着实让市场一片“激动”。但国际石油市场不景气的另一表现就是供需失衡和石油供应过剩。这一现象背后是国际经济发展失速,主要石油需求国油储饱和及石油作为战略物资牵涉的政治体博弈。

从其他产油国家来看,一旦油价如减产预期出现较快上涨,美国、加拿大等潜在供给者势必增加供给,特别是页岩油开采技术的突破,加之美国政府对此的积极态度,美国页岩油的供给能力将进一步增强。美国能源独立政策加持下的美国增加石油产量被认为可能打破欧佩克减产对油价的再平衡。

特朗普于1月20日就任美国总统,就在其刚刚宣誓就职不久,白宫网站公布了一则短小精悍的“美国第一能源计划”,将特朗普能源政策的核心举措进行了归纳。

“美国第一能源计划”主要包括5个核心要点,涉及进一步放宽能源监管政策和强调美国国家能源安全,其中包括“美国的国家能源安全就是提升美国国内的能源产品产量,并且实现美国的能源独立”。该计划特别强调美国的能源独立就是专门针对欧佩克的。无疑,特朗普的能源政策本身与油价上涨是相背离的,其强调要通过能源产品的产量增长实现“低能源成本”。

对此,美国加持页岩气开发,提出大力发展本土页岩气,充分开发利用美国本土价值约为50万亿美元的未开采页岩气储量,特别是开采美国政府拥有的矿权所覆盖的页岩气资源。美国最早提出“页岩气革命”,在世界能源机构调整的大背景下,美国于2015年年底解除石油出口禁令,并向全球开放页岩气,如今美国已成为液化天然气(LNG)出口国。

美国伴随页岩气开采的页岩油产量增加,削弱了欧佩克减产的效果。美国油服企业贝克休斯最新数据显示,截至2月24日当周,美国活跃钻井数增至602座,2015年10月以来首次超越600座,且续刷新高,进一步延续长达9个月的上升趋势。美国页岩油钻探活动增加,使得总产量提高到898万桶/日,自2016年年中以来提高6.5%,创下去年4月以来最高水平。

油价潜在走高,市场分析认为这将促使没有参加减产的美国页岩油产商重新推高产量。数据显示,美国众多页岩油生产企业已经计划在今年增加资本支出(因油价走高提升了银行信用额度,为两年来首次)。

中国探深海

“中国因素”亦不容小觑。当前中国仍为最大的石油消费国,2015年中国推出原油基准价,在新一轮“石油战争”中争夺定价权上发力;在海工装备制造领域,从去年全球海工装备接单格局看,中国、韩国和新加坡接单额分别为24.8亿美元、4.4亿美元和1.4亿美元,中国接单份额达到47%,几乎占据半壁江山。

中国已明确表示深探蓝海经济,将海工产业纳入《中国制造2025》明确的十大发展重点领域。工信部副部长辛国斌指出,“十三五”时期中国海洋工程装备制造业要找准转型升级与现实需求的结合点,提高发展质量的效率。争取到2020年,形成一批核心竞争力强的世界级先进海洋工程装备制造企业,力争步入世界海洋工程装备制造先进国家行列。

在企业层面,去年12月28日,中国深远海海洋工程装备技术产业联盟(中国海工联盟)在北京成立。资料显示,中国海工联盟由代表中国海工装备制造骨干力量、工信部公布的首批7家“海工白名单”企业发起并参与成立,中远海运集团旗下造船平台——中远海运重工为理事会首届理事长单位。

去年12月16日,中远海运集团旗下以造修船及海洋工程装备为主的工业板块整合完成,仅次于“南北船”的中国第三大造船集团在上海成立。在海工业务领域,新成立的中远海运重工强调控制、化解在建海工项目风险,提出将进一步挖掘浮式生产储油卸油装置、海上风电安装船等细分市场,并严格把关新增订单风险敞口。

成立大会上,中国海工联盟宣布,以国家产业发展战略和目标为引导,优化资源配置,推进强强联合,推动深海海工装备技术进步和产业化,打造深海海工装备的中国形象和中国品牌。

在国资国企改革背景下,中国两大造船集团混合所有制改革成大概率事件,海工装备制造能力整合提升亦成为业界期待。