既然提高行业集中度算是迈向景气的一条路径,那要不要再“集中”些?可是经历去年疯狂并购后,今年还剩多少可以鲸吞的目标?

目标一:以星航运

全球班轮公司中运力排名第16位的以星航运坐拥集装箱船65艘、约29.88万TEU,占据全球班轮市场份额约1.4%。其中,自有船6艘、约2.78万TEU;租船59艘、约27.10万TEU,租用运力占其总运力规模约90.70%,位居全球前二十大班轮公司之首。据了解,以星航运最近租用的一艘集装箱船为较新的3600TEU支线型船。

财务方面,以星航运2016财年报亏约1.64亿美元,同比重挫约2615%!账面上虽然令人触目惊心,但需要说明的是以星航运此前完成了一系列包括航线调整在内的自救动作。从趋势上看,去年三季度以星航运较2015年同期减亏约一半,而去年四季度则获得约460万美元的微利。综合2015年的数据分析,以星航运在2015年三季度出现约2700万美元的亏损后,财务方面未出现过令人信服的拐点——这也就是以星航运去年四季度盈利的可贵之处。以星航运CEO拉菲·达涅利将去年四季度的良好表现归结为卓有成效的航线规划及全局层面的成本降低。

事实上早在2014年以星航运就已经“识时务”地撤出了日后被证明是大泥沼的欧线市场,逐步将泛美航线作为自身的主攻目标——只是当时的思路不甚明晰。而随着今年早些时候增开的美西航线,其进一步加强在该地区运力影响的目的显而易见。意料之中的是份额之争必然带来运价之争,以去年为例,以星航运全年集装箱量增长约5.2%(综合考虑韩进海运破产等因素,尚属不错的成绩)。然而去年的综合平均运价约为902美元/TEU,同比有近两成的下降,高于行业平均水平,可以嗅出明显压价提量的气息。去年四季度,综合平均运价约为915美元/TEU,较全年平均为高,然而较2015年同期的988美元/TEU尚存较大差距。

谁会对这样一个以星航运感兴趣呢?

先看大局,“特朗普主义”的思路虽然尚未彻底明确,然而即便“美国优先”,以色列作为美国“核心盟友”的地位也毫不动摇。以色列虽然地狭民少,市场潜力有限,然而在特殊的强敌环伺的环境中,航运安全会较航运价值在更优先的位置。以星航运曾是受2008年全球金融危机冲击最早也是最严重的班轮公司之一,2013年完成约30亿美元的资产重组,股权结构分崩离析,有船东在意愿尚不明确的前提下被债转股。即便在这样堪忧的情况下,以色列政府仍长期对以星航运控股。

再看商誉,2013年的重组给以星航运的商誉曾带来较严重的负面影响。《航运交易公报》记者也曾“有幸”享受过以星航运的服务,但就这若干次服务而言,可以说是不敢恭维……唯一值得称道的是以星航运的运价一直都是相对较廉价的。

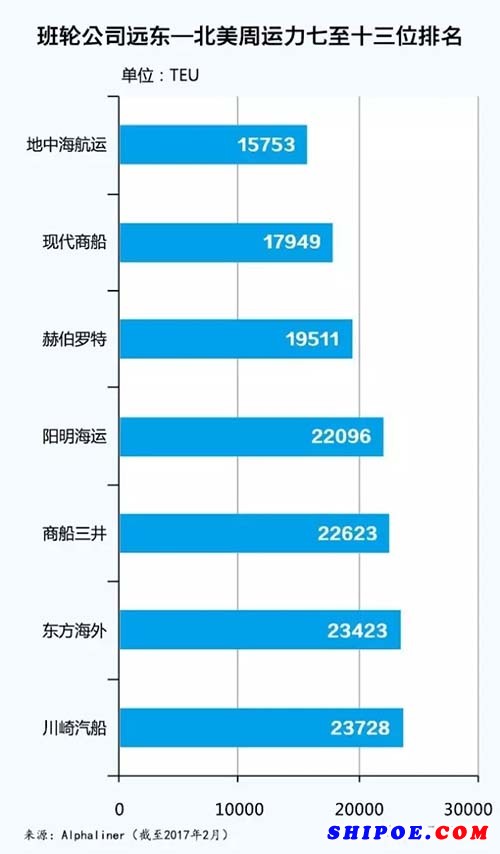

接着看市场份额,Alphaliner2月份报告显示,以星航运在远东—欧洲航线的周运力投入上已经跌出前15位。航线调整后,其在远东—北美航线的周运力投入上紧随地中海航运之后,位居第14位;运力规模较排名其后的阿拉伯轮船多54.71%——远东—北美航线上位居7~13位的班轮公司运力规模差距并不明显,故以星航运的市场份额对于吞并方来说显得尤其重要(见图)。

综上所述,地中海航运是以星航运最大可能的潜在买家。然而作为以色列航运安全的保障,建立在商业因素之上的其他因素还有很多——一切都需要结合以星航运今后若干季度的运作情况来看。

目标二:东方海外

东方海外在远东—欧洲及远东—北美航线的周运力投入排名上分别位居第10和第8位,其各方面的现实价值毋庸置疑。

然而考虑溢价因素,预计该收购案需收购方付出约47亿美元,单就这点上来说,风传中的收购尚需多番拉锯。

综合判断市场风险和前景,班轮市场绝非是投资热土,原有的格局和模式亟待打破——马士基航运的区块链测试即是一例。集运业的规模效应将越来越成为价值外因素甚至累赘,革新技术的运用、新理念的切实履行等软性因素才会是企业的未来之路。