有贸易商表示,当下市场运力紧张,一船难求;同时港口方面等泊卸货的船只也浩浩荡荡;这些似乎都标志着航运市场最黑暗的时期已经过去。那么在这一波行情中,我们走到了哪一步?终点又在哪里?

从价格角度来说,干散货运费仅仅只占据干散货售价的一小部分;在过去的一年之中,钢材价格水平涨幅达到了65%,这不仅仅带动了企业利润水平的增长,同时也推升了原材料价格的复苏。铁矿石当前的价格水平较去年同期已经增长了将近一倍,焦煤价格增幅更是超过了100%。

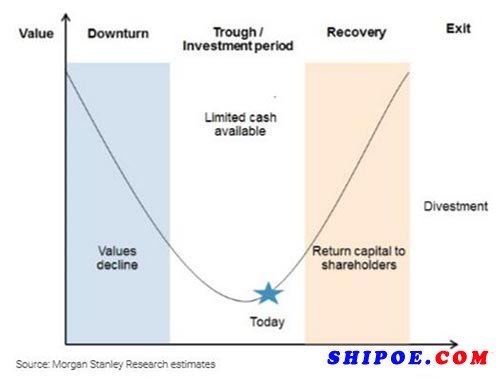

摩根士丹利认为,干散货市场已经渡过最严酷的寒冬,目前逐渐开始转向盈利;并且将在2018年末迎来这一波牛市的顶峰。

原因如下:

其一,过去的数年寒冬,已经使得行业内绝大多数的运力偃旗息鼓;而运力需求端复苏的速度和力度都强过供给端。

其二,商品市场内的价格水平,以及钢铁厂商的利润水平大幅反弹;

其三,中国基建投入加码;

其四,中国钢铁行业对进口矿石的依赖程度与日俱增。

其五,巴西铁矿石出口规模在S11D投产后加码,进一步刺激需求。

羊毛出在羊身上,运费出在下游产业身上。所以要判断航运市场能在复苏之路上还能走多长,我们需要对其主要需求端的动态有一个清晰的认识。

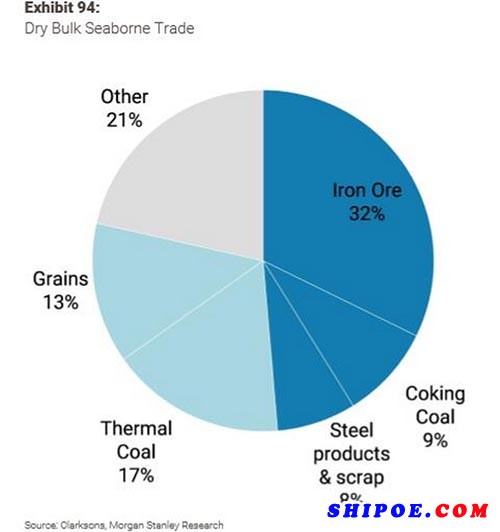

对于干散货航运市场来说,钢铁行业是最主要的推动力之一。数据来看,铁矿石运输占据干散货市场航运32%的份额,动力煤占据17%,焦煤占据9%,钢材及废钢占据8%。

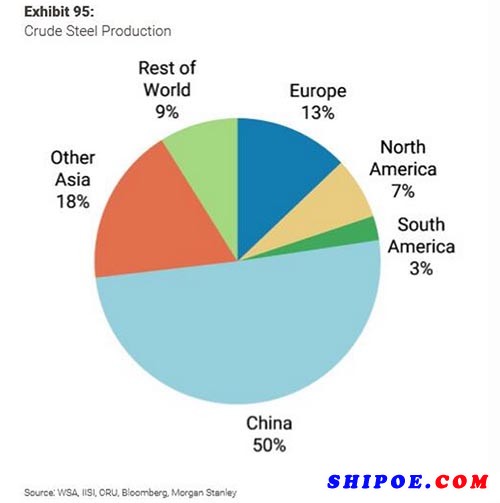

中国的钢铁产量(以粗钢计)占据全世界产量的50%以上;同时,其铁矿石进口量占据全世界铁矿贸易量的70%以上。因此中国钢铁行业带来的运力需求占据干散货航运市场整体运力的50%以上。所以,要衡量需求端的复苏,中国市场是一个决定性因素。

中国国内对于钢材的需求在今年改善显著。根据摩根士丹利的测算,2017年全年中国钢材需求增长将超过5.3%。

基建用材一般占据钢材需求的25%以上;根据机构预测,中国2017年的基建投资增速将在8%以上。

当然,房产市场的热度将在今年有所消减;但是其幅度并不如外界所预期的那么大。与此前的全国房产限购相比,当前的限购政策范围涉及城市仅为27个,影响范围大约占据整个房产市场的20%。此外,当前三四线城市的新房开工率又有了增长迹象,这对于房产市场来说也是好事一件。

此外,制造业销售也随着钢铁行业的复苏也变得经期起来;重卡、挖掘机等工业设备销售情况见好;下半年随着汽车、家电等行业销售旺季来临,钢材需求也将保持稳健。

我们再将目光投向干散货航运的另一个主要市场--原材料市场。

从供给端来看,2016年中国全年铁矿进口量大约在11亿吨;而几大主要铁矿生产商--Vale、力拓、必和必拓和FMG今年的产能将进一步扩增。这其中,最引人注目的是Vale在巴西国内新近投产的S11D项目,其完全产能在未来将达9000万吨/年;今年的产量预计在2000-3000万吨水平。根据矿山对未来产量的规划,至2020年,世界主要铁矿产地(澳洲、巴西、印度)发往中国的铁矿规模将增长大约1.4亿吨。

而随着矿石价格的不断攀升,其目前已经超过许多停产矿山的成本线;因此在2017年的前三个月中,我们发现除去巴西和澳洲铁矿之外,许多产自其它市场的铁矿又开始重新进入市场。

从需求端来看,未来几年内,中国的钢铁行业必将面临的一个话题,无疑是环保。政策加码、执行力度都将逐步攀升。这就使得中国国内钢企对于高品铁矿石和无烟煤的需求进一步提高。对于钢企来说,决定其钢材最终产量的一个指标无疑是铁水产量;铁矿石的铁品位对于铁水产量来说则是一个重要因素。加之高品铁矿石对于燃料的需求低于低品铁矿,因此在环保加码的背景下,钢企必然会力图减少煤焦消耗,继而提升高品铁矿用量。尽管中国铁矿储量庞大,但多数属于低品铁矿石,因此在最近几年中,中国钢企对于进口铁矿的依赖度越来越高;并且这种趋势也将继续持续下去。

需求端复苏,对于运力的需求见长;那么作为航运业运力的载体,货船的命运有什么样的变化?

过去的2年对于货船来说非常之不友好;反之拆船市场倒是过得不错,甚至有下水不过十年的“小鲜肉”被送往拆船厂拆解。这里需要澄清的一点是,对于货船来说,其使用寿命是非常长的,一般都在几十年以上。一般来说一艘新船的造价往往在上千万美元,以澳洲至中国航线为例,一般一艘船能在一个月的时间里完成一次往返;按照当前的运费水平,扣除人工及油费成本,运费带来的利润不过数十万美元--十年的时间,也不一定能让船东收回成本。

另一方面,在2014-2015这最黑暗的两年中,船东作为矿山--船东--钢厂这个商品运输产业链中最弱的一环,他们的议价权是最弱的,所以他们的日子是最难过的。前不久世界最大航运公司之一的韩进破产,有相当一部分病根子就是在这期间埋下。

因此为了生存,经常有船东将其麾下货船驶往拆船厂进行拆解--这好歹能为他们带来上百万美元的收入,聊以收回当年投下的成本。

船只造价也开始回升。根据VesselValues的数据,一艘5年船龄的巴拿马型船的价格已经自2016年1季度的地点增长了30%;其它型号货船价格的增幅也大抵在这个水平附近。目前的货船价格已经回到了2014年的水平;但是,二手船的价格相较于历史水平仍然有着不小的贴水--在扣除其它因素后,当前的货船价格仅仅相当于2008年顶峰时期的20%。

此外,钢材价格的增长也推动了船只价格的上涨。据大摩的测算,钢材价格的上涨将使得船只造价上涨30%左右。

行业内的供需形势持续好转;那么运费的反弹又会持续多久?

前文我们提到,运费市场的走势与商品市场息息相关。2014-2016年间,大宗商品市场内的价格水平普遍遭到跨品种腰斩,那么运费市场的日子也无比惨淡。想必船东还记得那些年一艘数十万吨货船的租金还不如一辆法拉利租金高的日子。

当然,烟花三月十里春风,寒冬已经过去,这段惨淡的回忆也不必多提。

从需求端的价格涨幅来看,当前的运费水平相较商品价格水平依旧低迷;这表明下游商品市场内价格的涨势目前并没有完全传导到运费市场上。

从铁矿石运费来看,当前从巴西运至中国的运费水平目前在每吨11-12美元的水平,从澳洲运至中国的运费在每吨水平6-7美元。以澳洲至中国运费作为参照,过去的一年中其涨幅为每吨不到3美元;--涨幅大约有60-70%。

但是考虑到这一涨幅的背后60%主要由油价推动,所以运价的纯增长并不能反应出市场的复苏。

根据摩根士丹利的历史数据统计,当前从澳洲运至中国的运费,相较历史水平仍然低了约每吨2-3美元。

而从运力市场的供给端角度来看,尽管行业前景向好,船东们并没有蜂拥而上大举建造新船;数据来看,从16年下半年开始,新船订单几近消失,行业自发兴起“供给侧改革”。这其中潜藏有几个原因:其一,过去几年之中船东们持续“高位建仓”,高额的造价和低廉的运费使得回本周期拉长,眼下船东方面已经无力承担更多的资金压力;其二,在经过2013-2014年间的疯狂造船之后,市场内的运力远远超出了世界贸易所产生的运力需求,而过去两年间的大规模拆船并不足以消化过剩的运力;其三,在经历过漫长的市场冰封期之后,整个行业已经吸取了此前的教训,情绪趋于理性--当然,利润的持续上涨随时可能让船东们的心态发生改变,再度加码新船建造。

因此,在需求向好、行业自身“供给侧改革”的背景下,当前航运市场的反弹还有很长的路可以走。而从摩根士丹利的模型运算来看,航运市场将在2018年末达到复苏顶峰--船东们,至少还有2年的好日子过。