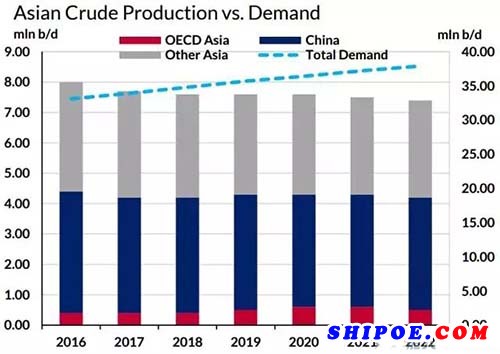

根据IEA的数据,中国油产在近10年已经触及其低限水平,而且显示没有任何恢复的迹象,与2016年的400万桶/日相比,预计至2022年下降至370万桶/日。其他亚洲国家情形也差不多。

IEA认为,在报告期内,除了中国之外,至2022年,亚洲其他油产商油产降幅将达41万桶/日,其中最大下降额度是印尼,至少12.5万桶/日,其他好下降稍缓的是马来西亚、泰国、越南和印度,或许还有可能出现其他情况。然而,另一个亚洲油产商,澳大利亚的产出却预计增加。

然而,以上这一切却可以支持中期的原油船市场,特别是VLCC领域。IEA在报告中声称,并非所有富余的油产都是来自于中东油产商,因为当地的炼油厂将会消化掉他们的油产。因而油产需要来自包括美国在内的其他地区。

此外,亚洲地区市场获得发展的另一领域是炼油厂扩大了产能,这自然而然的就需要原料,无论这些原料来自于当地或者其他地区的油产商。例如,产能20万/桶的越南Nghi Son炼油厂会在5月份接收首批船运来的原油。NghiSon股权的35%为科威特石油公司所持有,最终年产量为840万吨成品油,可以满足其国内需求增长的40%左右。

这些发展都将支持长途原油贸易,但可能会影响北亚短线的阿芙拉型油船(Aframax)市场,而这一市场已经受到了管道发展的波及。当然,新炼油厂的发展或许会支持原油进口领域,但可能会与流入该地区的长途贸易产品形成竞争。最近,OPEC的减产协议开始对油轮市场产生影响了,该行业不得不寻求一些好消息来提振他们的士气。