典型的周期性行业——航运业,在长期低迷,经历了韩进破产等惨烈的行业洗牌之后,今年上半年刚出现了一些复苏迹象,却又在近期遭遇股价集体暴跌。

在外围局势影响下,上周中远海发、中远海控、中远海特等一系列航运股集体下挫,港股A股皆无可幸免。

但与此同时,一些航运公司,甚至是中小航运公司开始重新购买船只。比如,一家规模不算大的航运公司——在香港上市的太平洋航运一口气买下五艘现代干散货船。

于是,有市场声音开始说连中小玩家都开始新购船只,航运 “新周期”要开启了。真的如此吗?

曾经的好日子:大小航运公司数钱数到手抽筋

进入21世纪后,伴随着全球贸易量激增,经历长期动荡、萧条的航运业终于迎来了几乎是百年难遇的超级繁荣期。

特别是2005年后,无论是干散货、集运以及油运哪个细分市场运费基本一路飙升。其中,干散货表现最为明显,BDI(波罗的海干散货指数)从2005年低点时的2000点飙升至2008年高点时的11700点。

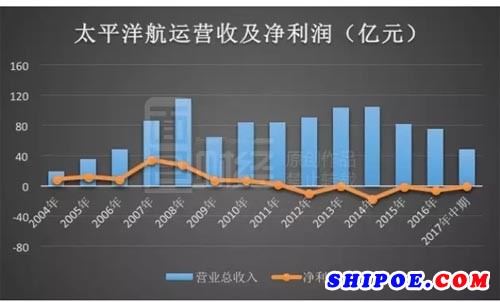

太平洋航运正好诞生于航运业的黄金时期。公司营业收入从2004年的19.39亿元增加至2007年的86.07亿元,年均复合增长率为64%;净利润从8.57亿元增加至34.49亿元,年均复合增长率为59%。

公司股价也水涨船高,从2006年的1.6港元左右飙升至2007年高点时的10.3港元(前复权),涨幅超5倍。

太平洋航运的故事只是行业的一个缩影,在巨额利润和全球大牛市的刺激下,航运巨头们更是赚钱赚到手抽筋。

2007年,中远海控营业收入为1081.51亿元,同比增加36.71%;扣非后归母净利润为145.05亿元,同比增加1.4倍。

2007年,中远海发营业收入为388.78亿元,同比增加27.28%;扣非后归母净利润为30.72亿元,同比增加2.7倍。

2007年,运力全球第一的马士基航运,营业收入为3998亿元,同比增加5.33%;净利润为255.61亿元,同比增加14.6%。

股价表现也相当惊艳。2006年11月至2007年10月一年的时间,中远海控涨幅超10倍,中远海发涨幅达7.5倍,基数已经相当大的马士基股价涨幅也达到了33.8%。

然而,爬得越高,摔得越疼。伴随全球金融危机,航运这一严重依赖贸易的行业在2008年四季度断崖式下滑,倒栽葱式的从繁荣顶点冲进衰退期:BDI从一万多点直接跌落至一千点以下,超过90%的运价跌幅让市场彻底崩溃,整个行业一片哀鸿遍野。

规模本就不大的太平洋航运的业绩也在2008年以后持续下滑,股价更是之一落千丈,直接跌破发行价2.5港元,并且低迷至今。目前仍在1.6港元左右徘徊。跟随上一波行情入市的朋友,至今仍未解套。

更为糟糕的是,危机到来时造船企业还在满负荷运转,大量新造船订单交付压力让市场显得更加弱不禁风,船价下跌、行业亏损,违约、破产充斥市场。

整合:重新洗牌后行业集中度提升

本以为最坏的时刻已经过去,熬过冬天就是春天,没想到在金融危机之后,元气未复的航运又一次跌入谷底。

2015年,世界经济总体疲软,反全球化浪潮汹涌澎湃,全球贸易呈现出萎缩的局面,而此前堆积的过剩运力依然没有退出市场。供过于求,航运业再次遭受冲击。

航运价格持续低迷。BDI下穿2008年后的最低点,一度跌至500点以下,CCFI(中国出口集装箱运价指数)从2014年高点时的1165点跌落至2015低点时的713点。以下是面包财经根据WIND统计数据绘制的航运相关价格指数变化趋势图:

各大航运巨头也开始陷入亏损局面。

2015年,中远海控扣非后归母净利润为亏损43.5亿元,2016年,这一亏损扩大至94.21亿。

2015年,中远海发扣非后归母净利润为亏损32.19亿元,2016年,这一亏损缩小至1.12亿元。

2015年,马士基扣非后归母净利润折合人民币20.32亿元,同比下降92.91%,2016年,扣非后亏损折合人民币146.86亿元。

一场大洗牌势不可免的到来。早已经历过多轮“大鱼吃小鱼”式并购整合的航运业,开始大鱼吃大鱼式的整合。

2015年底,法国达飞轮船宣布24 亿美元收购全球第十三大班轮公司东方海皇;2016年,中国远洋集运与中海集运合并,中国远洋海运集团有限公司在上海成立;马士基航运宣布收购德国集装箱航运公司汉堡南美船务集团,巩固自身行业老大地位……

2015年至今的一年多里,集运行业前20大公司经历了6次重大的整合重组以及韩进海运的破产。若现有并购项目顺利完成,15年行业前20大集装箱船队将被整合到12家,世界前十大船队将运营行业80%左右的运力,行业集中度将得到显著的提升。

此外,原有航运联盟被打破,新的联盟产生。

2016年4月20日,中远海运集装箱在上海宣布将与达飞轮船、长荣海运以及东方海外组建新的Ocean Aliance(海洋联盟)。

同年5月13日,THE Alliance联盟宣告诞生。该联盟由六家班轮公司组成,分别是赫伯罗特、阳明海运、商船三井、日本邮船、川崎汽船(后合并为ONE)、韩进海运(后破产)。

从总的脉络而言,经历过本轮整合之后,航运市场运力削减,玩家较少,以破产和巨额亏损为代价在全球范围内进行了航运业的“供给侧改革”。

复苏:太平洋航运1亿美元购五艘货船 现金不够股份来凑

大规模整合过后,随着欧美经济复苏,国内进出口金额回升,航运市场也开始复苏。

CCFI在2016年上半年触底640点后回升,目前在870点左右;BDI于2016年2月触及低点时的291点后,日前重回1000点以上。

行情反弹刺激之下,航运公司开始重新增加运力。太平洋航运今年8月初发布公告表示,尽管供求因素仍具有不确定性,考虑到干散货运市场正在复苏,董事会认为货船价格有吸引。在7艘新建货船已在上半年交付的情况下,又买下四艘干散货船以及一艘转售新建干散货船。

五艘货船总代价1.05亿美元,在资本密集型的航运业数额其实不算不大,但对于已亏损多年的太平洋航运来说无异于一场豪赌。2016年底,公司现金及现金等价物加上交易性金融资产仅剩1.72亿美元。

最终,购船款中0.46美元通过发行货船代价股支付(占已发行股本5.37%),并于8月10日配售1.87亿股(占股本4.42%)募集净额0.376美元用于剩余0.585美元的现金支付。

日前,太平洋航运公布中期业绩,公司营业收入48.31亿元,同比增加41.93%;净利润为亏损0.81亿元,亏损同比减少76%。

中远海特日前也已披露中期业绩,营业收入为33.12亿元,同比增加16.64%;扭亏为盈利0.72亿元。

长期压力仍存 船舶装载率仍低于70%

虽然全球经济走强,不管是散运还是集运今年的需求增速都有望提升,但08年危机后遗症延续至今,航运长期上升弹性仍有所抑制。其中,对散运行业影响尤其明显。

首先,由于散运行业进入门槛低且服务同质性高,市场参与者众多,行业集中度较低:行业前10 大公司合计市场份额仅为11%。就算经历行业调整,出清部分亏损企业,也很难形成像集运一样的集中度。

其次,08年散运价格狂飙到一万点以上,大量新造船订单也随之出现。而散货船从缔结新订单到交付下水需要约2-3年左右时间,虽然危机中有部分违约出现,但大量新船仍在2010-2012年之间交付。新船交付加之产能过剩,船舶装载率从2007年的100%下降至2016年的68.8%。

考虑到船舶使用年限一般在20年以上,长期来看,严重过剩的运力依然是悬在散运市场上的“达摩克利斯之剑”,抑制散运市场的长期向上弹性。

目前,随着产能出清,行业走到了库存周期的底部,并已经有所回升。但是,并没有所谓的“新周期”,航运一直都在周期里。

由于散货船从缔结新订单到交付下水需要约2 年左右时间,因此散运供给往往滞后于运价调整——当期的扩产计划影响2-3 年后的行业供给水平。行业周期中,不断由“去订单”向“去产能”演绎。

周而复始,直到超级寡头彻底垄断市场,也许这才会产生真正的新周期。否则仍只是在老周期里徘徊。