以往,造船界只能以新接订单量、完工交付量和手持订单量三个绝对的指标来衡量中日韩三国造船的景气情况,三大传统指标并不能实现体温计式的感知。笔者特此构建了中日韩造船供给侧景气指数,其组成部分为新三大造船指标,即产能利用率、新接订单保障系数、手持订单保障系数,能够较好的感知各国市场景气度,且同时能够实现横向和纵向的比较。景气指数与新三大指标每月发布,已经成为船舶业内必看的景气指数,也为国家部门及时提供产业政策提供了重要依据。本文即对新三大指标以解剖,供读者更好的理解中日韩三国造船产业状态。

产能利用率

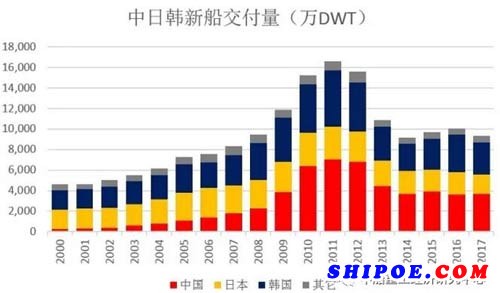

中日韩新船交付情况

2017年前11月,全球新船交付量为9364万DWT,其中中国、日本、韩国交付量为3671万DWT、1894万DWT、3109万DWT,分别占到全球交付的39.2%、20.2%、33.2%;以CGT计,全球新船交付量为3170万CGT,其中中国、日本、韩国交付量为1087万CGT、631万CGT、1024万CGT,分别占到全球交付的34.3%、19.9%、32.3%。预计2017年交付量为10500万DWT,惯用将2017年年交付量与2011年的交付高峰1.66亿DWT的比值63.3%作为全球造船产能的利用率。

尽管DWT、GT与CGT均可以作为传统三大造船指标的单位,但CGT能够更好的反映船舶建造工作量。修正总吨是在船舶总吨基础上考虑进船舶复杂度而算出的船舶度量单位,修正总吨能比较准确地表示造船产量、造船工作量和造船能力,特别是对中日韩三个国家的产能进行对比时采用修正总吨作为统计单位比载重吨、总吨要准确得多。新三大造船指标的计算过程中均采用的是CGT的单位。国际上均按OECD造船工作组1994年1月制订的公式来进行相关计算,目前OECD正在推进修正系数的更新工作,预计下一步将海工平台纳入计算范围,这样就能更好的衡量各国造船产能的变化。

为了能全面地比较中日韩三国造船能力的变化,我们提出了各国已利用年产能的概念。考虑到我国1月份季节性的交付高峰,以及日韩1月和3月的交船高峰,我们对各国每月交付量进行了回溯调整,以调整后的交付量(CGT)进行12个月移动求和,即2017年11月的各国已利用年产能为2016年11月到2017年前11月经调整后造船交付量的和。

经计算,2017年11月,中日韩三国已利用年产能分别为1071万CGT、561万CGT、1046万CGT;2012年6月中国已利用年产能达到最高峰为2371万CGT,2009年5月日本已利用年产能达到最高峰为1041万CGT,2011年6月韩国已利用年产能达到最高峰为1671万CGT。

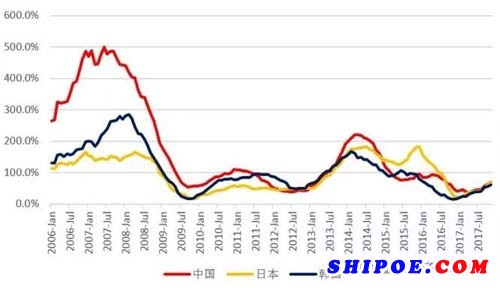

中日韩产能利用率变化

2012年时,国家部委曾发文严格控制钢铁、水泥、平板玻璃、传统煤化工、多晶硅、电解铝、造船等产能过剩行业扩大产能项目建设。2015年中央经济工作会议把“去产能”列为2016年供给侧结构性改革任务之首。而时光来到2017年时,如钢铁、煤炭、电解铝等传统过剩行业的企业利润、股票价格已经飞到天上去了,唯有造船产业在供给侧改革的推进下仍苦苦挣扎。背后的原因很简道,造船产业的供需两端一个国内一个国外,国内产能的削减会使得日韩渔翁得利,国际需求不为我们所掌控,同时造船业是经济的增量,不像钢铁煤炭的需求刚性。航运业是类似于钢铁的行业,如果全球航运业推动供给侧改革,船队规模集体削减30%,航运运费可能会上涨300%,但全球船厂产能削减30%,船舶价格上涨可能超不过50%。需要充分理解船舶行业供给侧改革的特殊性,同时也需要认识到相同点,那就是一部分船企在船市熊市2.0中的磨底阶段必将消亡。

生产能力大于船舶需求是市场经济条件下的正常现象,尤其是对于作为全球竞争型和长周期型的船舶行业而言,保证一定的船舶生产能力也是市场竞争的动力来源。但当供过于求的产能数量超过维持市场良性竞争的限度,大量船企以低于成本价格竞争时就会产生产能过剩。目前,全球中日韩三个国家造船产能均处于过剩状态,但中日韩三国产能利用率到底如何,却少有研究。笔者利用改良的峰值法计算了船舶行业的产能利用率,以更大程度上反映船舶产能利用情况,判断是否存在严重过剩。

船舶行业产能利用率为月度指标,指标的含义在于反映此前12个月的船舶产能利用率,“分子”为月度已利用年产能,“分母”为月度可利用年产能。月度可利用年产能的确定较为复杂,我们充分考虑了船舶产能的市场化出清和造船设施专用性较强,而且破产船企的设施并未出现大范围的封存、填埋或转作它用(近期有复燃迹象),故我们采用36个月内的最大月度已利用年产能和历史上出现过的最大月度已利用年产能的加权求和作为月度可利用年产能。2017年11月,中日韩三国的造船产能利用率分别为65.8%、66.2%、69.5%,近期各国造船产能利用率均有所下降。

新接订单保障系数

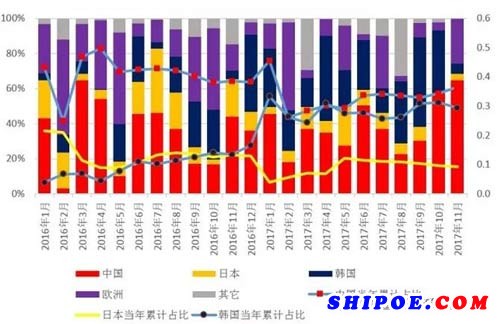

中日韩新接单情况

11月份,中、日、韩船厂分别承接新船订单90.9万CGT、5.1万CGT、19.6万CGT,分别占到当月全球订单量(CGT)的59.7%、3.3%、12.9%,中国占比遥遥领先。截止到11月份,中日韩分别累计承接713.3万CGT(2386万DWT)、182万CGT(719万DWT)、574万CGT(2457万DWT),分别同比上升58%、17%、265%。三个主要造船国新接订单均同比出现上涨,其中以韩国增长最多,而且以DWT计算韩国再次占据全球第一,但我国凭借CGT上的优势,仍居全球第一(且看后续数据)。

新接订单保障系数变化

新接订单保障系数为月度指标,指标的含义在于反映由于每个国家的造船体量不同对于新接订单量感知度不同,是过去12个月的新接订单量能够覆盖已利用年产能的倍数,“分子”为近12个月的新接订单量,“分母”为月度已利用年产能。2017年11月,中日韩三国的新接订单保障系数分别为71.1%、70.5%、60.5%,近期各国新接订单保障系数均有所上升,但新接订单保障系数小于1说明,各国近12个月的新接订单量仍不能满足其可利用年产能。

手持订单保障系数

(一)中日韩手持订单情况

手持订单方面,2017年11月底全球船厂手持订单共计3036艘、1.87亿DWT、7483万CGT,同比下降22.1%、18.9%、17.0%。其中中国手持订单8066万DWT、2705万CGT,同比下降20.1%、17.5%;日本手持订单4823万DWT、1583万CGT,同比下降20.5%、23.3%;韩国手持订单4437万DWT、1580万CGT,同比下降13.7%、23.5%。

新接订单保障系数变化

手持订单保障系数为月度指标,指标的含义在于反映由于每个国家的造船体量不同对于手持订单量的感知度不同,是当前的手持订单量能够覆盖可利用年产能的倍数,或者说假设未来不接单、不增减产能,目前的手持订单量能够使船厂存活多久,“分子”为当月底的手持订单量,“分母”为月度可利用年产能。2017年11月,中日韩三国的新接订单保障系数分别为153%、185%、105%,尽管纯从量上来看,我国手持订单量排名第一,但考虑到我国庞大的造船能力,手持订单保障系数排名第二。

从中日韩三国造船供给侧景气指数感知各国船市冷暖

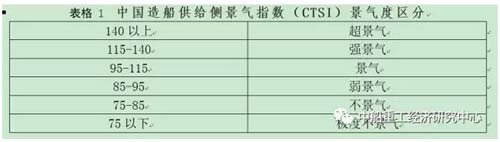

以日韩三个指数的历史平均值作为标准对于各国的新三大指标进行了归一化,我们构建了中日韩三国造船供给侧景气指数,产能利用率、新接订单保障系数、手持订单保障系数各自占比为30%、30%、40%。按照指数大小,我们将指数分为六个景气度区间,分别为超景气、强景气、景气、弱景气、不景气、极度不景气。

目前,三国均处于极度不景气区间(75以下)的时间仍在拉长,仍旧是磨底阶段,显然那些以2017年船市成交大幅增加来看中日韩造船又迎来大牛市的观点是不太恰当的,但中国和韩国境遇确实有所好转,日本相对较好但其景气指数继续走低。中国造船供给侧景气指数(CTSI)11月份为63.1,CTSI自2017年4月份达到本轮下降周期的最低点58.6后,在新订单保障系数的拉动下呈振荡上升趋势,但产能利用率持续下滑,我国造船产能仍处于优化阶段;日本造船供给侧景气指数(JTSI)11月份为68.1,仍是三国中数据最高的造船国;韩国造船供给侧景气指数(JTSI)11月份为54.1。