当前全球集运网络中,近400家船公司正参与其中,集运市场竞争激烈,蛰伏着更多潜在并购机会。

去年下半年运费滑坡的情况背离了供需基本面,这说明各船公司在某种程度上尚未摆脱自伤元气的状态。因此,船公司即将进入黄金时代这一论断可能言之有过。

总的来说,在德路里最新出版的《集运市场预测》中,我们对船公司前景保持乐观。但同时也指出,市场在复苏过程中将出现一些短期阻碍。

此前有预期认为集运市场涌现的合并浪潮能够立即为市场带来利好。但实际情况是,到目前为止,并购尚未给运费市场带来实质性改变。这些新的合并仅仅停留在运营层面,且大部分交易刚刚结束,或仍处于悬而未决的状态。另外,就算等这些并购交易全部完成,也不足以使整个集运行业成为寡头垄断市场。而我们先前提到的,“进入船公司黄金时代”的前提就是集运成为寡头垄断市场。

另外值得一提的是,并购活动可能导致一个被我们忽略的风险——其他船公司也许会为了减少客户流失,而在定价策略上变得更为激进。

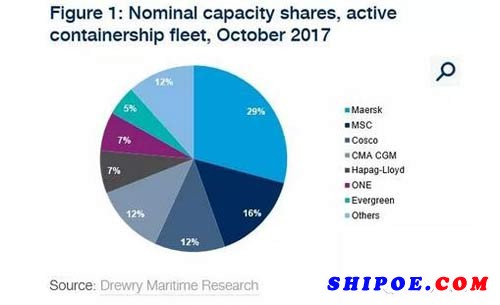

随着Cosco收购OOCL,以及三家日本船公司巨头合并集运业务组成新的合资公司ONE,目前全球前七大船公司(包括其子公司)将占到全球集装箱船队运力的约90%(截至2017年10月1日)。(见图1)

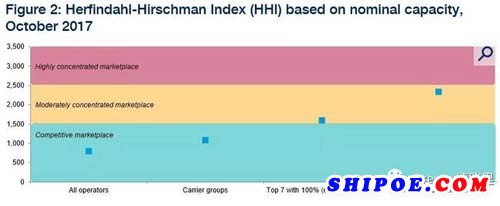

然而,若采用HHI指数来衡量,尽管目前船队中大量运力都集中在几家船公司手中,行业仍处于高度竞争状态。

赫芬达尔—赫希曼指数(Herfindahl-Hirschman Index,简称HHI)被广泛认为是衡量市场集中度的指标,其计算方式为将各公司市场份额(本例中以去程有效运力为代表)平方后求和,最终指数范围在0至10,000之间。HHI数值越高,表示竞争程度越低。指数<1,500 为竞争市场;1,500-2,000为适度集中市场;>2,500 为高度集中市场。

根据HHI指数显示,无论是将各船公司视为个体,或将子公司纳入母公司后以整体单位进行评估,集运行业都处于“竞争市场”区间。(见图2)

注:数据基于2017年10月各公司宣布的运力,子公司包含在其母公司中(即APL算入CMA CGM),待定并购视为已经完成(即OOCL算入COSCO,日本ONE合资公司已经形成);舱位共享协议未纳入考虑。

Source: Drewry Maritime Research

需指出的是,对于图2中的HHI指标,由于一部分船舶我们未能归属到某家船公司,因此有大约1.8%的船舶运力未包含在统计内。然而,我们认为这部分数据将不会对结果造成太大影响。

基于目前市场可得的船舶数据,市场中共有379家船公司在经营,尽管其中有31家所占到的市场份额不足0.1%。在有如此多经营者参与的情况下,理论上会存在着更多潜在并购机会。但在现实情况中,大公司对收购小公司的兴趣较小。行业领头羊可能会更加关注处于其下一级梯队中的船公司。

为了对将来可能出现的情况有个大致概念,我们模拟了两种情形。两种情形下的数据均基于2017年10月的船队规模,且假设前七大船公司掌握了全部船队运力。第一种情形下,我们假设其他船公司的运力平均分配到七大船公司;另一种假设情形则是其他船公司的运力全部加入至目前排名第一的Maersk。有趣的是,在两种情形下,HHI指数都未能超过2,500这一分水岭。该结果表明,若市场想要进入高度集中状态,前七大船公司之间需要进一步合并。

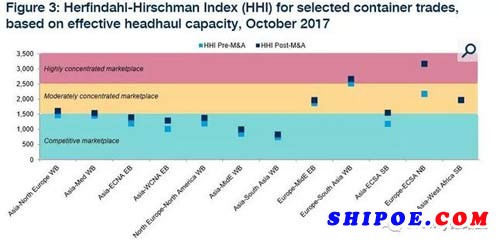

总体而言,货主尚无需对合并过多担忧,但各条贸易航线上的竞争水平差异较大。德路里《集运市场预测》中展示了并购前后东西和南北主要贸易航线在有效运力的投放的情况下,各航线市场竞争集中度水平的比较。(见图3)

注:数据基于2017年10月各公司宣布的运力,子公司包含在其母公司中(即APL算入CMA CGM);舱位共享协议未纳入考虑。

Pre-M&A表示在Maersk并购Hamburg-Sud、COSCO并购OOCL以及三家日本船公司集运业务合并之前;Post-M&A表示所有这些合并完成。

Source: Drewry Maritime Research

上述分析结果表明,在最新并购交易全部完成后,各航线(除未有变化的亚洲-西非南向航线之外)上的HHI指标的确会有所上升,但大部分航线将继续处于“竞争”或“适度集中”状态。

有两条贸易航线(即欧洲-南美洲东岸北向航线,以及欧洲-南亚西向航线)在并购完成后将落入“高度集中”区间,但其HHI指数接近2,500,因此垄断程度也极低(HHI 10,000表示寡头垄断)。

三条贸易航线(两条亚洲-欧洲去程航线和亚洲-南美洲东岸南向航线)将从“竞争”上移至“适度集中”,如果没有其他并购发生,这些航线将维持在此竞争区间。

跨太平洋、跨大西洋、亚洲-中东和亚洲-南亚去程航线的HHI指标则将维持在“竞争”区间。由于SM Line的加入,接下来一年亚洲-北美洲东岸航线的HHI指标将进一步下降。