全球新船成交量(DWT、艘数)

航运市场概览

近日,美国对伊朗的第二轮制裁“靴子落地”,将对伊朗的石油、银行、航运和其他行业实施经济制裁,但特朗普考虑到大幅降低石油供应可能导致油价走高,引发美国民众对成本升高不满从而影响其中期选举,故此次制裁中美国对包括中国、日本在内的8个进口国家或地区给予了180天的豁免期。因此,原本以此为支撑的市场出现波动,石油价格从85美元/桶急跌至65美元/桶左右。中美两国元首通电话重启贸易谈判,我国也提供了一份合作清单,以期在11月底举行的G20峰会上针对中美贸易摩擦问题取得进一步的突破。

2018年10月,得益于油船和液化天然气(LNG)船运费上升,克拉克松综合运费为13661美元/天,环比上升13.5%,同比上升5.5%。

波罗的海干散货综合运价指数(BDI)均值为1544.7点,环比上升6.7%。但进入11月后,BDI急转直下,在11月20日再次跌至1003点。10月,我国铁矿石进口量为8840万吨,为近6个月以来的最低值;今年前10个月,我国进口铁矿砂8.92亿吨,同比减少0.5%。10月,我国社会融资规模增量为7288亿元,比去年同期减少4716亿元,这使得市场担忧铁矿石进口占70%以上的中国未来还能否保持强劲需求。而必和必拓运矿列车脱轨事故,使得铁矿石难以出货,是BDI短期暴跌的原因之一。

10月,油船综合运费大幅上升,为13226美元/天,环比暴涨72%。沙特阿拉伯等主要产油国增加产能,超大型油船(VLCC)船队规模增长接近停滞,伊朗原油船队由于面临制裁将退出市场,因此,在供需边际改善、叠加油船运费位于绝对低位的情况下,油船运费大幅反弹。 2010年建造的VLCC即期收益更是从9月的平均10987美元/天飙升至10月的33491美元/天。

10月,集装箱船综合运费继续回落到8809美元/天,环比下降6.4%。自2018年年初以来,集装箱船船队运力增长较快,10月集装箱船船队同比增长6%。贸易战对中国进出口增速的影响应该十分显着,但由于关税落地的时间点与中美贸易战的舆论影响存在时间差,从第一批加税清单落地至今,我国出口“抢跑”现象突出,但有数据显示,第一轮被征税500亿美元的商品与美国之间的进出口增速已经开始出现较为显着的下滑,而9月2000亿商品的一只靴子“落地”,预计未来贸易战的影响将在出口增速中逐步显现。

10月,16万立方米LNG船即期收益继续上涨,为135500美元/天,环比上升46%。由于北半球逐渐进入冬季,中国“煤改气”的需求释放,中国前9个月进口天然气6478万吨,比去年同期大幅增长34%,从今年夏季(淡季)就开始升温的LNG航运市场持续火爆,11月第二周16万立方米LNG船即期收益已经达到190000美元/天。

10月,各船型运费指数与2017年运费指数均值相比,集装箱船的综合运费指数上涨24.2%,散货船综合运费指数上涨25.1%,液化石油气(LPG)船综合运费指数上升31.3%,油船综合运费指数上涨13.5%。

新船市场概览

在经历了相对活跃的9月后,10月全球新船成交量再次滑到低位。根据英国克拉克松研究公司统计,全球10月成交新船订单40艘,共计157万载重吨(DWT)。今年1~10月,全球共成交新船订单6117万DWT、2313万修正总吨(CGT),比去年同期分别下降1.4%、上升12.5%;总价值共计508亿美元,同比下降4.3%。

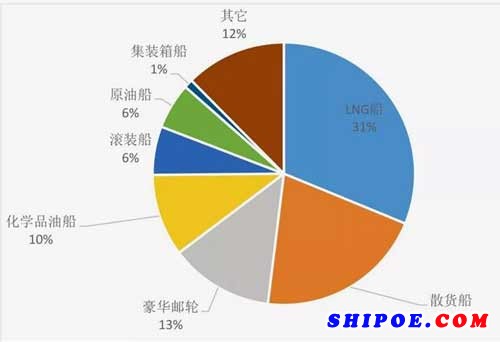

2018年10月全球各主要船型成交情况(以CGT计)

从具体船型来看,LNG船、散货船、豪华邮轮成交59.3万CGT,占10月成交总量的65%。其中,意大利芬坎蒂尼集团获得维京游轮1艘11万GT的豪华邮轮订单。今年前10月,全球豪华邮轮订单成交19艘、162万GT。韩国现代重工、三星重工各获得2艘和1艘17.4万立方米LNG船订单,三星重工的这艘LNG船价格已经涨至1.85亿美元,韩国三大船企包揽了2018年以来市场上的全部17万立方米以上的LNG船订单。中国船舶工业集团有限公司所属上海外高桥造船有限公司获得日本船东2艘18.6万吨散货船订单。韩国大韩造船获得2艘11.4万载重吨阿芙拉型油船订单,截至10月,大韩造船今年已累计获得10艘阿芙拉型油船订单,占到此细分船型的44%。

2018年1~10月,全球完工交付新船1078艘、7042万DWT、2600万CGT,同比分别下降21.3%、21.8%、14.7%。前10月新船成交量仍显着低于完工交付量,全球造船“熊市2.0”仍未结束。中国、日本和韩国分别交付964万CGT、654万CGT和660万CGT,分别占全球交付总量的37.1%、25.2%和25.4%。以CGT计,日本成为唯一交付量增加的国家,中国和韩国交付量均同比降低。

截至2018年10月底,全球船企手持订单共计3056艘、2.01亿DWT、7781万CGT,以DWT计,同比上升0.6%;以CGT计,同比下降3.1%。中国、日本、韩国手持订单分别为2781万CGT、1332万CGT、2064万CGT,分别占全球手持量的35.7%、17.1%、26.5%。

10月,克拉克松新船价格指数为129.8点,同比上升4.3%,这是新船价格连续第13个月同比上涨。整个业界近期都在应对即将来临的环保规范,船东选择安装脱硫设备、压载水处理装备等,都支撑了新船价格的上升。但环比来看,新船价格基本走平。新船价格上涨也在短期内抑制了新船需求的增加,从各船型来看,相比去年同期,10月气体运输船新船价格指数略有上升,油船、集装箱船、散货船新船价格指数分别上涨9.3%、14.5%、11.3%。

造船国家竞争情况

2018年1~10月,中国、日本、韩国和欧洲船企分别承接新船订单710万CGT、268万CGT、1026万CGT和227万CGT,分别占全球订单量的30.8%、11.6%、44.5%和9.8%。韩国今年在中高端船型领域接单优势显着,除了包揽17万立方米以上LNG船订单,还获得了86%的VLCC订单和63%的集装箱船订单。

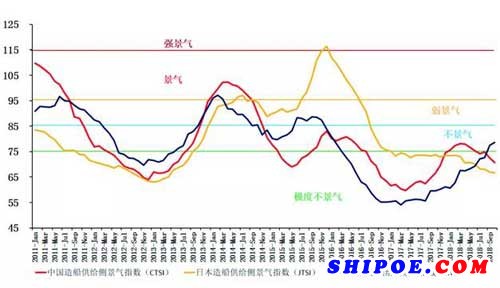

2018年10月,中、日、韩造船供给侧景气指数

在造船供给侧景气指数方面,韩国再次扩大领先优势,稳居三国之首。10月,韩国造船供给侧景气指数(KTSI)为78.6,从极度不景气区间迈入不景气区间,三项子指标产能利用率为48.5%,新接订单保障系数为172.9%,手持订单保障系数为146.6%,KTSI在2017年年初到达低点后,连续振荡上升,本月再次巩固,韩国成为三国中景气度最高的国家。中国造船供给侧景气指数(CTSI)为70.7,位于极度不景气区间,三项子指标产能利用率下滑至63.7%,新接订单保障系数为106.3%,手持订单保障系数仅为156.9%。日本造船供给侧景气指数(JTSI)为66.6,三项子指标产能利用率为79.8%,新接订单保障系数为61.9%,手持订单保障系数为158.2%,日本三项子指标产能利用率和手持订单保障系数为三国中最高。