图 1 全球新造船历年成交量(DWT、CGT)

2018年全球新船成交935艘、7580万DWT、2864万CGT,以DWT计同比下降12.9%,以CGT计同比上涨4.1%。考虑到克拉克森的统计时滞,预计2018年的全年成交量为8700万DWT,与2017年成交基本持平。(以2017年新船成交为例,2018年1月时的统计数据显示2017年新船成交7382万DWT,而2018年12月数据显示2017年新船成交为8702万DWT,相比最初的统计数据增加18%)。

从月度成交量来看,2018年新造船成交呈前高后低之势,1月成交1225万DWT为年度最高点,之后伴随着中美贸易摩擦的愈演愈烈,新船成交量下半年整体下行,分季度分别成交2907万DWT、1733万DWT、1765万DWT、1172万DWT。

周期性力量重现,此轮船市短周期下行或已出现。从12个月新船成交量移动求和的角度看,新造船市场短周期的低点出现在2016年12月为2902万DWT,高峰出现在2018年3月为1.07亿DWT,目前呈下行趋势,2018年12月这一值为7580万DWT。

图 2 以12个月移动求和看新造船市场周期变化

二、新船价格有所回升但船厂分羹有限

新造船价格有所回升,但归于船厂的利润有限。2018年12月,克拉克松新船价格指数为129.9点,同比上升4.2%,这是新船价格连续第15个月同比上涨,但环比上新船价格已经有所松动。从供给的成本来看,整个业内都在应对即将来临的环保规范,无论船东是否选择安装脱硫设备,压载水装备是必须的,部分船型需满足Tier3的要求,这都支撑了新船价格的上升,钢材价格的上涨等成本压力使得船厂降价空间有限,船厂也认识到低价接有毒订单的伤害;从需求侧来看,船舶运营收益的增加也支撑了船舶资产价格的上涨。未来二手船价格将出现两极分化,新船或者环保符合要求的船价格将走高,而年龄较旧的船舶大概率将向拆船价格靠拢。从各船型来看,相比2017年同期,12月份气船价格上升1.2%,油船价格上涨8.7%,集装箱船价格上升14.5%,散货船价格上升9.6%(均为新船价格指数)。

近期中美贸易摩擦在习特会后有所缓和,人民币一度升值至6.85附近,之后又贬值至6.9附近,相比于2017年的单边升值,2018年的单边贬值利好我国造船业,从货币的房价购买力和M2的存量来看,似乎人民币贬值压力较大,但考虑到我国当前的汇率管控制度、人民币大幅贬值的外溢效应、美元指数未来可能逐渐走弱,再指望通过贬值(2019年,人民币有可能跟随美元指数先贬值后升值)来提成造船竞争力的办法恐怕行不通。

图 3 新造船价格变化(美元、人民币计价的新造船价格指数)

三、成交结构从三大主力船型向四大主力船型转变

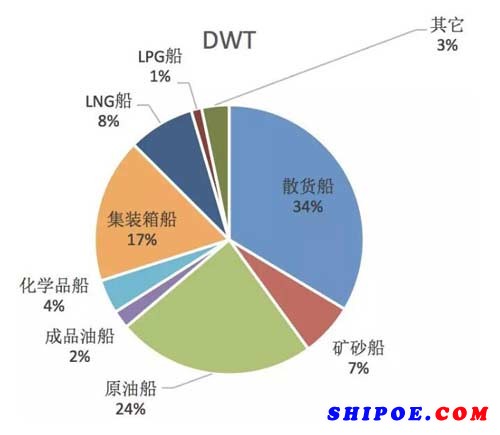

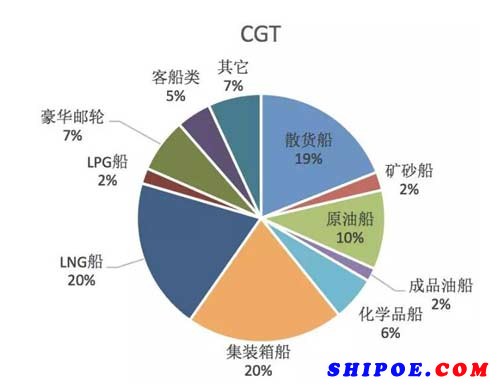

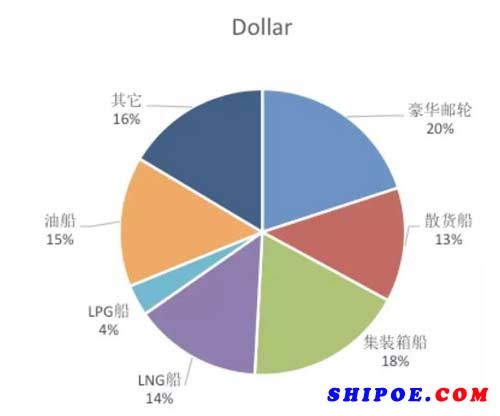

以DWT、CGT、金额来观察新船成交结构时有不同的视野。以DWT计,油船、散货船、集装箱船、LNG船、LPG船分别成交2279万DWT、3033万DWT、1318万DWT、605万DWT、95万DWT,占比分别为30.1%、40%、17.4%、8%、1.3%。尽管以DWT计,仍是油散集为三大主力船型,但以CGT计LNG船的份额大幅上升。以CGT计,油船、散货船、集装箱船、LNG船、LPG船、豪华邮轮分别成交511万CGT、612万CGT、586万CGT、568万CGT、58万CGT、201万CGT,占比分别为17.8%、21.4%、20.5%、19.8%、2.0%、7.0%。以金额计豪华邮轮份额显著提升,2018年前11月,油船、散货船、集装箱船、LNG船、LPG船、豪华邮轮分别成交86.7万美元、76.1万美元、105.4万美元、85万美元、21万美元、117.5万美元,占比分别为14.7%、12.9%、17.9%、14.5%、3.5%、20.0%。

图 4 2018年全球新造船成交各船型占比(DWT、CGT、Dollar)

(Dollar为1-11月的数据)

中国造船界向来习惯用DWT来衡量自己的国际竞争力,实质以CGT、金额计算时与国外差距较大,在中国目标为高质量发展的今天,中国造船界也应当多使用CGT的数据,从而与国际接轨,同时向金额第一的目标努力。

四、各细分船型涨跌不一,LNG船成为市场亮点

图 5 各细分船型近三年成交变化情况(以各自单位)

液化气船、集装箱船成交三连涨,油船、散货船、豪华邮轮成交有所回落。

得益于中国的蓝天保卫战,中国的天然气需求增加迅猛,LNG船即期收益已于11月份达到18.6万美元/天创历史新高(近期回落至10万美元/天),LNG船新造订单也快速增加,2018年LNG船总计成交1154万立方,其中成交了66艘17万方以上大型LNG船,合计1133万方,全部由韩国三大船厂获得,其中大宇造船获得18艘、现代重工30艘、三星重工18艘,我国仅有江南造船获得2艘7.98万方的LNG船。

在经过了2017年全球经济强劲复苏之后,集装箱船收益有所增加,特别是支线型船的订单始终保持一定的热度,2018年的市场尽管受到中美贸易摩擦的影响,但在现代商船、日本今治、长荣海运等的大型集装箱订造下,2018年的集装箱船订单继续增加。在万箱以上的集装箱船订单中,韩国三大船厂以及日本今治造船成为大赢家,韩国三大船厂共获得43艘、70.9万TEU,日本今治造船获得17艘、18.7万TEU,我国仅有扬子江获得5艘12690TEU的集装箱船。

2018年的BDI指数相比2017年并无明显改善,但依旧在1000点以上运行,散货船2018年累计成交3033万DWT,散货船依旧是中国船厂的天下,中国船厂累计获得2221万DWT,占到全球成交的73.2%。新时代船厂、外高桥船厂分别接获散货船416万DWT、360万DWT,在散货船市场竞争中遥遥领先。

尽管油价降低刺激的油运高峰已经过去,2017年的油船综合指数在11000美元/天附近徘徊,但无法阻止船东订购新船的热情,2017年油船新船订单为3460万DWT,进入到2018年油运市场持续走低(近期受伊朗制裁等因素有所反弹),油船新造市场活跃度有所降低,2018年累计成交2280万DWT,其中VLCC成交39艘、1195万DWT,其中韩国三大船厂获得1039万DWT,占到VLCC成交的87%。