中国船舶重工经济市场研究中心 谭松

2019年第一季度,全球新船订单成交低迷,市场短周期下行趋势已现,这主要是航运市场尤其是散货船市场行情惨淡、新船价格上升、融资利率上涨等因素造成。中国船企新船接单量超过韩国船企,再次夺回接单第一的宝座。

市场短周期下行趋势已现

新船订单开年成交惨淡。2019年一季度全球新船成交1426万载重吨(DWT)、637万修正总吨(CGT),以DWT计,同比下降54%,环比下降16%。英国克拉克松研究公司统计数据显示,2018年全球新船订单成交量为8765万DWT、3207万CGT,而今年一季度的成交量分别仅占2018年全年的16.3%和19.8%。

新船成交结构与2018年整体类似,油散集气“四分天下”。今年一季度,油船、散货船、集装箱船、液化气船分别成交435万DWT、421万DWT、266万DWT、201万DWT,分别占全球成交总量的30.6%、29.5%、18.6%和14.2%。以CGT计,油船、散货船、集装箱船、液化气船分别成交82万CGT、93万CGT、123万CGT、159万CGT,分别占全球成交总量的12.9%、14.6%、19.3%和25%。此外,以CGT计,豪华邮轮也占据了13.3%的份额。

今年一季度船型成交结构(DWT)

新船价格涨势减弱、人民币升值削弱中国船企竞争力。2019年3月,克拉克松新船价格指数为130.9点,同比上升2.8%,这是新船价格连续第18个月同比上涨,但环比上已经有所松动。在中美关系缓和后,人民币迎来一波升值,以人民币计价的新船价格下降,这在一定程度上削弱了中国船企的市场竞争力。

融资利率上升抑制新船投资。利率对航运市场的影响主要体现在投资上,利率的高低会影响投资的成本和利润。只有航运投资的收益率高于利率一定幅度时,航运企业才会增加投资。船舶融资界普遍使用的利率参照三个月的伦敦同业拆借利率(3M Libor),该利率目前已经达到2.6%,相比2017年船市本轮短周期复苏时已有了较大程度的提高,这抑制了船东投资热情。

主要船型仅集装箱船订单成交反弹

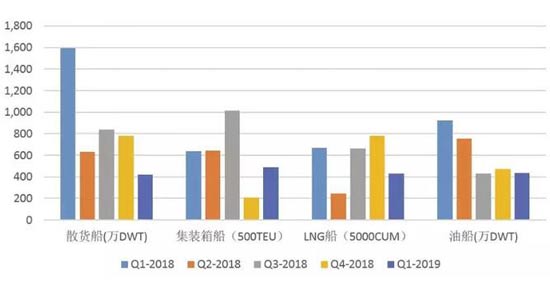

2018年以来主要船型季度成交情况

油船市场成交处于低位。自2018年第三季度以来,油船订单成交量处于低位,今年一季度的成交量基本与2018年下半年持平。油船市场自去年10月从低位好转之后,目前再次下行。短期内,美国原油出口带来的运输需求增加以及低硫油新规导致成品油海运需求增加,将有利于油船市场复苏。但长期来看,由于全球控制与能源有关的二氧化碳排放量,未来石油在能源结构中的比例必将下调,这对油船市场不利。

散货船市场成交低迷。今年一季度,散货船订单成交处于2018年以来的季度低位,具体成交订单包括江苏新时代造船有限公司获得5艘21万吨散货船、青岛北海船舶重工有限责任公司获得的2艘21万吨散货船等。由于年初淡水河谷下属铁矿发生溃坝,巴西出口铁矿石装货量骤降,导致很多运货船舶闲置,且中国造船业因春节而出现季节性放缓,这使得波罗的海干散货综合运价指数(BDI)迅速跌破600点,目前BDI已反弹至800点附近。但考虑到散货船资产的通用性,预计散货船市场仍有一定的活跃度。

集装箱船市场成交反弹。今年一季度,集装箱船订单成交环比涨幅较大。其中,中国船舶工业集团有限公司获得法国达飞集团的10艘15000TEU集装箱船订单,日本今治造船下单订造4艘11000TEU集装箱船。据统计,今年一季度共成交35艘3000TEU以下集装箱船,26艘由中国船舶工业集团有限公司所属船企接获。

LNG船市场成交量略微下降。今年一季度,液化天然气(LNG)船市场订单成交量同比和环比均出现下降,但从累计订单成交量来看,LNG船市场仍保持相对活跃。韩国三星重工获得5艘17.4万立方米LNG船、2艘18万立方米LNG船订单,大宇造船海洋获得4艘17.4万立方米LNG船订单,中船集团所属沪东中华造船(集团)有限公司获得2艘17.4万立方米LNG船。2018年,亚洲特别是中国LNG进口量再次超出预期,中国进口LNG总量为5388万吨, 相比2017年增加了40%,刺激全球LNG船市场需求。

全球活跃产能下降,主要集中在中国和韩国

根据克拉克松统计,今年一季度,中国、日本、韩国船企的新船订单成交量分别为689万DWT、258万CGT,145万DWT、47万CGT,473万DWT、162万CGT,中国造船业重回接单第一的位置。

造船完工方面,全球今年一季度共交付新船2515万DWT、817万CGT,以DWT计,同比上升1.6%;以CGT计,同比下降16.8%。中国、日本、韩国分别交付257万CGT、184万CGT、266万CGT,分别占全球交付的31.5%、22.5%和32.6%。从12月移动交付均值来看,日本交付量一直较为平稳,而韩国近两年的交付量大幅降低,中国在经历了较长时间的平稳后也进入下行区域。以此来看,全球活跃产能的降低主要集中在韩国和中国。

手持订单方面,截至2019年3月底,全球手持订单共计2.07亿DWT、8118万CGT,以DWT计,同比下降8.4%;以CGT计,同比下降4.4%。中国、日本、韩国手持订单量分别为2992万CGT、1418万CGT和2133万CGT,中国和日本分别同比下降6.5%和21.4%,韩国手持订单量增长16.7%。

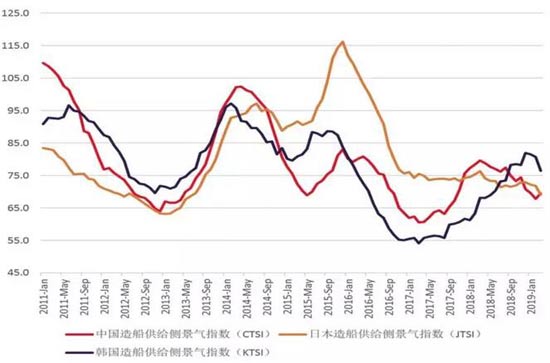

中、日、韩造船业景气指数

从造船业景气指数来看,韩国仍居三国首位,但领先优势有所缩小。今年3月,中国造船供给侧景气指数(CTSI)为69.4,较2月有所上升,但仍位于极度不景气区间,三项子指标产能利用率下滑至65%,新接订单保障系数为89%,手持订单保障系数仅为169%。日本造船供给侧景气指数(JTSI)为69,三项子指标产能利用率为80%,为三国中最高;新接订单保障系数为67%,手持订单保障系数为166%。韩国造船供给侧景气指数(KTSI)为76.5,持续处于不景气区间,三项子指标产能利用率为54%,新接订单保障系数为150%,手持订单保障系数仅为155%。从整体来看,中、韩两国均面临产能利用率不高的局面,但韩国新接订单保障系数较高,预计其未来产能利用率将有所回升;而日本交付较为平稳,产能利用率仍维持高位,但其新接订单较低,手持订单保障系数持续下跌。