2018/19年度的主要亮点是大型液化天然气运输船(LNG)市场的蓬勃发展,我们预计这一态势将持续到2020年。

英国及欧洲其他国家已成为液化天然气贸易的主要参与者,期望使用LNG这种更便宜、更清洁的能源替代北海的石油。此外,法国道达尔(Total)和意大利埃尼集团(ENI)一直在对尼日利亚的基础设施工程进行投资。2018年,尼日利亚的液化天然气出口量为2200万吨,2019年有望增加到3000万吨。

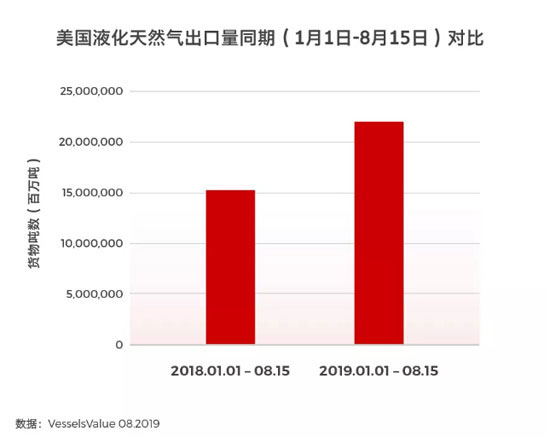

中东地区持续传来利好消息。沙特阿拉伯近日宣布将通过沙特阿美石油公司(Saudi Aramco)和桑普拉能源公司(Sempra Energy)的合资企业进口美国的液化天然气。美国持续出口大量页岩气。

下图为2018年和2019年同期美国液化天然气出口量的对比图。

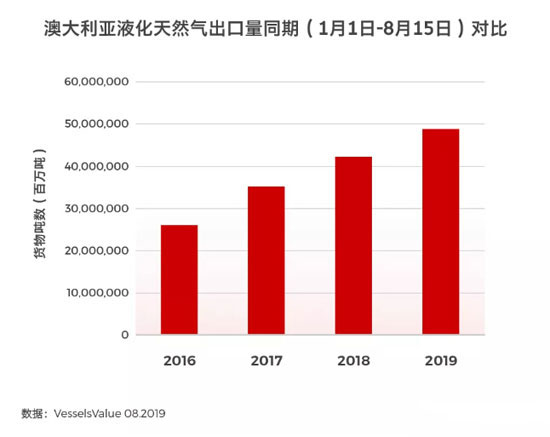

澳大利亚由于拥有大量的自然资源,其出口量也持续增长。

下图为2016年-2019年同期澳大利亚液化天然气出口量对比图。

上述情况对船舶行业产生了直接的影响,在2018/2019年度,大型液化天然气船的新造船订单量创历史新高,其中希腊和日本船东为主要订购方。希腊公司Maran、希腊公司Dynagas、希腊公司Minerva、日本邮船(NYK)和日本商船三井(MOL)趁势而上,自今年1月以来共订购了21艘船,总价值超过30亿美元。明年将有51艘船交付使用,载重容积总计超过853万立方米(CBM)。其中50%为希腊船东所有。

大型液化天然气运输船(Large LNG)市场的蓬勃发展也让中国沪东中华船厂从中获益,过去几年,中国船舶工业集团有限公司(CSSC)、中国海洋石油集团有限公司(CNOOC)、日本商船三井(MOL)和中远海运(COSCOShipping)都订购了船舶。目前,有6艘容积为17.4万立方米的船舶正在该船厂进行建造,将于2020年和2021年交付,VesselsValue总估值为14亿美元。

利用VesselsValue贸易模块,可以对特定的贸易航线进行分析。

自今年年初以来,澳大利亚至日本航线吨海里数最多。值得注意的是,澳大利亚至中国航线排名第二,吨海里总量达704亿。

下表显示了2019年大型液化天然气运输船吨海里数排名前五的贸易航线。

2019年至今与2018年同期相比,澳大利亚至中国航线总吨海里需求上升约25%。VesselsValue贸易数据也显示出,上一季度共有60个国家进口了液化天然气,其中14个国家为首次进口。

下表显示了,2019年液化天然气进口排名前五的国家(以吨海里数排序)。

虽然有一定数量的新运力投入运营,但仍然是供不应求。在过去的六年里,吨海里需求和运营船舶数量缓慢增加,因此对于市场的耐心就尤为关键。现今,基础设施进一步完善,新兴市场继续保持领头羊的态势,我们预计这种积极势头将在未来持续下去。

今年年初以来,即期运费已经翻了一番,致使各个船龄的船舶价值都有所上升。最近签订的大型液化天然气运输船的单船合同金额均高达1.8亿美元。我们预计随着市场的日益活跃,新造船价格还将继续上涨。