铁矿石和煤炭等与基础设施相关的大宗商品的需求持续增长,而石灰石等小宗商品的需求也在第三季度继续回升,进而推动干散货航运市场的运费水平和定期租船收益创下新高。

自2021年初以来,干散货航运市场持续复苏,市场人士预计,这一趋势将在第三季度得到持续。有好望角型船东表示,2021年的传统旺季尚未到来,所以市场还未达到峰值。

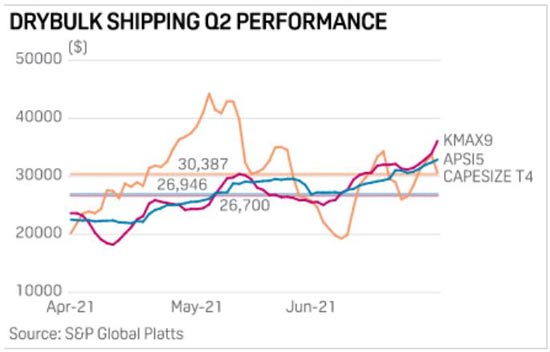

普氏数据显示,两种Cape T4指数第二季度的平均值为30387美元/天和33615美元/天,使用低硫油且未安装脱硫塔的船舶和安装脱硫塔的船舶指数分别为44233美元/天和47433美元/天,并在5月5日创下历史新高。同时,APSI 5指数在第二季度的平均值为26805美元/天,几乎超过巴拿马型KMAX9指数的26946美元/天。

铁矿石运输需求旺盛

鉴于下半年主要铁矿石矿商必须增产才能完成年度销售指导量,标普全球普氏能源分析报告因此提高了2021年下半年,特别是第三季度好望角型主要航线的运价预期。

根据普氏贸易软件cFlow的数据,巴西淡水河谷2021年上半年海运铁矿石出口量为1.2811亿吨,同比增长10.3%,照此速度,全年出口量为2.622亿吨,而淡水河谷2021年铁矿石生产指导量为3.15亿-3.35亿吨。

澳大利亚矿业巨头力拓2021年上半年出口1.4883亿吨,同比下降8%,公司计划2021年出口3.25亿-3.4亿吨。

此外,加拿大、南非、印度和智利等铁矿石出口国预计都将增加出口,进而增加吨海里需求。

谷物需求旺盛

今年强劲的谷物贸易提振了巴拿马型和超灵便型市场的需求。Banchero Costa数据显示,2021年1-5月,中国大豆和其他粮食进口量分别为3820万吨和2230万吨,同比增长12.8%和271.5%。

船舶经纪公司Howe Robinson预计,第三季度美国向中国出口的玉米数量将保持稳定,截至8月份仍有3400万吨玉米未交付。

煤炭需求不减

煤炭需求继续助力货运市场。根据国际能源机构(IEA)的数据,2021年煤炭需求将增长4.5%,中国占增量的50%。但中国出台的相关政策或将减少需求量。

在亚洲其他地区,贸易商因煤炭价格和运价上涨重新调整贸易模式。由于澳大利亚的煤炭无法流向中国,印度煤炭进口商正在以更便宜的价格收购这些煤炭。

Kpler数据显示,澳大利亚已超过印度尼西亚成为印度最大煤炭来源国,2021年上半年市场份额为36.7%(3946万公吨),其中大部分通过好望角型和巴拿马型运输,超灵便型所占份额较小。

中国则从印度尼西亚、俄罗斯、哥伦比亚和南非进口了更多煤炭,好望角型占据了很大份额。

波斯湾市场

值得注意的是,低价商品经受住了运价上涨带来的冲击。2021年上半年,波斯湾的熟料、石灰石和骨料出口较2020年同期有所增长,Mina Saqr石灰石出口同比增长达51.5%。