金融危机以来,新造船市场低迷,全球船厂手持订单大幅萎缩。当前全球船厂手持订单3,095艘合8,450万修正总吨,仅为2010年初手持订单水平的一半。本周克拉克森研究通过其全面完善的新造船数据库,聚焦手持订单减少背景下,后疫情时代全球造船产能的整合。

全球造船产能进一步集中

全球“Top 10”造船集团的手持订单量保持相对稳定,以修正总吨计较2010年初水平仅下降17%,其占全球船厂手持订单比例稳步上升。截至2021年8月初,全球Top 10造船集团(以修正总吨排名)的手持订单为1,558艘合6,000万修正总吨,以修正总吨计占全球船厂手持订单的71%。作为对比,这一比例在2010年初为41%,2019年初为60%。

“Top 10”外其他造船厂近十年来手持订单份额不断萎缩,以修正总吨计较2010年初手持订单水平下降76%,当前其占全球船厂手持订单的比例仅为29%。

头部造船集团相对稳定

头部造船集团的组成相对稳定。十年来,仅8家造船集团先后出现在全球“Top 5”造船集团行列;共21家造船集团曾进入过“Top 10”造船集团的阵营中。头部造船集团主要集中在中日韩三大造船国,而三国各自的造船产业集中度也在近年来不断提高。

其中,韩国造船产业集中度最高,“Big 3”(现代重工集团、三星重工、大宇造船)的国内市场接单份额从2015年的86%上升至今年的93%。当前,“Big 3”手持订单以修正总吨计占到该国船厂手持订单的95%。

日本造船集团也在近年来经历了多次整合,历年排名前五的造船集团新签订单在国内的市场份额在近5年内上涨了13个百分点。当前,Top 5造船集团手持订单占日本船厂手持订单的比例以修正总吨计为77%。

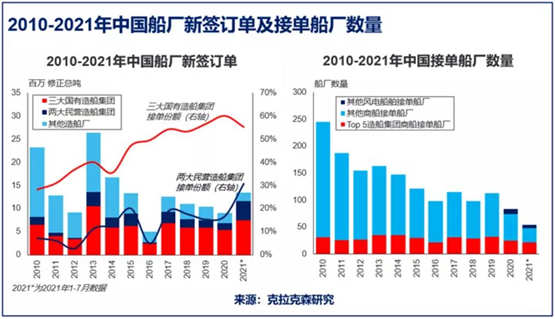

中国造船业的集中度也处于较高水平。包括三家国有造船集团和两家民营船厂在内的Top 5造船集团今年已接单356艘合1,159万修正总吨,以修正总吨计占全国接单量的86%,这一比例在2015年为67%。当前,Top 5造船集团手持订单占比为78%。

中国大型船企整合优势凸显

2016年以来,中国三大国有造船集团(中远海运重工、招商局集团和中国船舶集团)先后进行合并重组,产能整合带来的规模效应和协同效应使中国三大造船集团不断增强竞争力。三家造船集团的国内接单份额自2010年的28%上升至当前的55%,国际接单份额也从2010年的14%上升至25%。当前,以手持订单修正总吨计,中国船舶集团为全球第二大造船集团,仅次于韩国现代重工集团,而中远海运重工和招商局集团也位列全球Top 10,整合重组带来的竞争优势明显。

此外,国内前两大民营船厂,扬子江船业和新世纪造船,也凭借其规模效应、良好的成本控制及更灵活的交付安排等优势,不断提高其市场占有率,接单份额占比在2015年为20%,而今年至今的接单份额占比已达31%。

中小船企的“求生之路”

当前,受船舶大型化趋势和绿色环保的需求,全球新造船订单主要集中在大型集装箱、大型液化气船、双燃料动力船舶等技术要求较高的船型。相较于造船设施、技术储备均有优势的大型船企而言,中小型船企通常难以承接该类订单。

但中小船企也在积极拓宽市场,寻求生机。以中国中小型船企为例,随着海上风电市场热度上升,用于海上风电建设及运维的船舶需求不断增加,2020-2021年,每年均有十来家中小型船企通过海上风电相关船舶的建造及改装业务维持手持订单水平。此外,亦有不少中小型船企积极拓展修船、钢结构等业务,或与大型船厂合作,承接其分段制造。