一、油价高涨再创历史,油气投资信心增强

2022年上半年,全球新冠疫情仍在蔓延,在国际经济复苏乏力、能源绿色转型加速的背景下,国际原油需求步入恢复期,但“欧佩克+”的坚持减产、俄乌冲突、美国页岩油增产不足等多重因素给全球原油供给侧造成了冲击,加之大宗商品涨价潮、美元加息等因素,布伦特原油期货价格由年初的80美元/桶,一度突破130美元/桶,涨幅超过60%。负油价的情景还历历在目,不过两年时间,人们再一次见证了历史。

油气开发投资活跃度也随之稳步回升,尽管尚未恢复至疫情前水平,但市场复苏的势头明显。在高油价的刺激下,油公司盈利水平表现亮眼,BP、壳牌等净利润创下新高,进一步投资的意愿有所增加,特别是在欧洲地区,受俄乌冲突导致的能源供应紧张影响,一些此前暂停的海洋油气项目正在重启(如英国重新批准了壳牌开发北海的Jackdaw天然气田,此前该项目曾因环保原因被拒绝)。IEA数据显示,全球上游石油和天然气总投资将在2022年反弹10%左右。与此同时,在能源绿色转型的趋势下,许多石油公司在稳住油气业务基本盘的同时,正积极向风电、光伏等低碳领域转型。

二、量减价增船位紧张,船厂接单心中不慌

油气行业投资的复苏传导至海洋工程装备建造市场仍然需要一定的时间,市场的恢复仍然在路上。2022年上半年,全球成交海洋工程装备订单57座/艘,成交金额约71亿美元,以数量计同比下降12%,以金额计同比下降23%。从具体船型来看,今年成交的海工装备中包括海洋调查船2艘,工程施工类海工装备47座/艘(包括风电安装船/平台14艘,自升式作业支持平台9座,生活支持类船舶12艘,其他工程施工船舶12艘),生产储运类装备8艘(包括5艘浮式生产装置、2艘FSO,1艘穿梭油船)。

海洋工程装备市场的产品结构已经肉眼可见的正在发生改变。油气开发类产品主导市场的格局已经实现了向油气+海上风电装备双轮驱动转变。今年上半年成交的海工装备中,海上风电相关船舶(包括风电安装船、起重船、铺缆船、运维船等)数量超过30艘,占比超过60%。

2022年初以来,各型海工装备成交价格也不同程度的上涨。不同类型的装备价格呈现明显的分化态势。两年多没有成交的钻井平台新造价格依然未见起色,海工支持船(OSV)价格较年初平均涨幅约5%,勉强跑赢平均水平。海上风电安装船的价格仍处于高位。

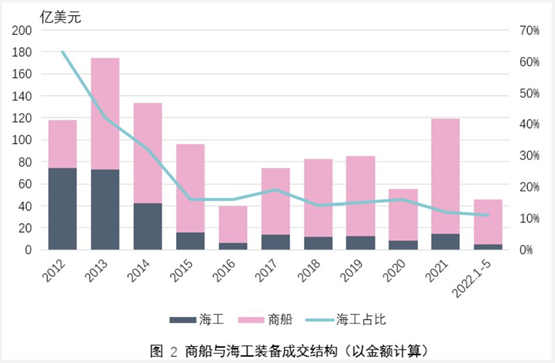

一方面,原材料价格上涨、人工成本增加等导致装备建造价格的直接成本水涨船高;另一方面,新造船价格上涨的势头也传导至海工市场,船位成了稀缺资源,船厂出于收益最大化的角度,把有限的船位资源分配给高附加值、高回报率的集装箱船、LNG船等优质船型上,通过批量化接单实现低成本高效率的最优产出。对于海工装备则是“择善而从”,有所取舍,更加注重订单的“质量”而不是“数量”。以金额计算,近五年海工装备成交额占船舶与海工装备成交总金额的比例均位于15%左右,与上一轮高峰时期的63%相比大幅收缩。

三、船东经营稳步改善,守得云开静待月明

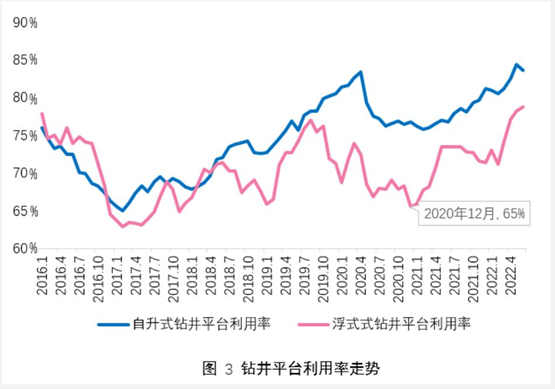

海工装备运营市场呈现欣欣向荣的景象。2021年以来,随着国际油价的持续上涨,海洋油气开发活跃度持续回升。2022年6月,自升式钻井平台利用率达到84%、浮式钻井平台利用率达到79%,均创下近6年来的新高。与此同时,海工装备租金出现大幅上调。6月份,浮式钻井平台日租金达到了24.1万美元/天,同比增长31%,4000载重吨平台供应船期租租金达到了23725美元/天,同比增长64%。

熬了多年苦日子的海工装备运营商们,似乎已经看到了隧道尽头的曙光。海洋油气开发需求复苏带动装备利用率回升、租金上涨,曾经被人弃之敝屣的钻井平台如今正变得供不应求。运营商们通过整合重组推动降杠杆、去负债,实现涅槃重生,形成一批巨头,行业集中度的提高进一步提升了话语权,这些改头换面的新巨头在船队规模、船龄结构、资金状况等方面都有了明显改善。如:Shelf drilling旗下30座钻井平台中,28座获得了租约,今年一季度实现税息折旧及摊销前利润(EBITDA)5820万美元,同比增长72%;Borr Drilling23座钻井平台中,20座已经获租,另外3座也计划在年底前敲定合同,一季度实现营业收入8200万美元,同比增长20%。

四、“中国因素”引领市场,韩、新两国蓄势待发

(一)中国:双循环发展新格局激发行业活力

上半年我国船厂共获得海工订单数量33座/艘、金额49.4亿美元;完工交付54座/艘;截至6月底,我国手持海工订单272座/艘,金额317亿美元。在下游需求复苏的带动下,尤其是近些年国内海洋油气开发力度的不断加大,“三桶油”大力推进油气增储上产,海工装备内需持续增长,国内海工企业“库存”装备迎来加速出清,多家船厂的钻井平台最终交付并顺利获租。广东中远海运重工在交付1座半潜式辅助钻井平台、2艘平台供应船后,已完成所有海工遗留项目处置;6月份,外高桥造船最后一座自升式钻井平台“国硕”号顺利交付。

双循环新格局为行业发展带来新机遇。国外船东曾经是海工装备的订购大户,如今在订船名单里出现的频率明显下降,虽然“退居二线”,但国外客户订船呈现“量少价高”的特点,比如中远海运重工获得的丹麦船东Cadeler一艘F级风电安装船订单,造价高达3.45亿美元。国内客户成为撑起海工市场的“主力军”,上半年国内船厂获得的33艘海工装备订单里,有26艘为国内船东下单,占比高达79%。风电施工企业也成为订船名单里的后来者,诸如江苏华西海工、江苏海工风电等海上工程施工企业,为国内海工市场发展注入了更多新鲜血液。

(二)韩国:紧盯国际市场积极寻找机会

上半年韩国船厂共获得海工订单数量1座/艘、金额5.5亿美元;完工交付7座/艘;截至6月底,韩国手持海工订单26座/艘,金额132亿美元。与在新造船领域接单火热相比,韩国船厂在海工市场则略显沉寂。上半年,韩国仅有大宇造船一家获得了雪佛龙1艘气田控制设备(Field Control Station)的建造合同,合同金额6561亿韩元(约合5.5亿美元)。去库存的工作也有所进展,顺利完成1艘钻井船“Cobalt Explorer”的交付,大宇造船于2021年就该船与土耳其石油公司(TPAO)达成协议,今年3月该船奔赴土耳其海域准备作业。

俄乌冲突像一把“双刃剑”,既给韩国船厂带来了蛋糕,又不得不让其含泪吞下“毒药”。一方面,各国对俄罗斯采取制裁,使得韩国在俄罗斯的布局发展前景存疑,如此前设立的红星-现代公司(Zvezda-Hyundai),原本通过技术合作的方式,韩国为俄罗斯建造穿梭油船提供帮助。另一方面,俄乌冲突导致的欧洲“气荒”,使得欧洲从美国进口的LNG快速增长,导致天然气接收能力短缺,由此带来LNG-FSRU市场需求骤增,韩国船厂也通过参加波塞冬海事展的机会,积极向欧洲客户推介其LNG-FSRU产品。

值得注意的是,船位资源仍然是限制韩国船厂能否接单的重要因素,此前,韩国造船海洋(KSOE)曾表示,由于其船位资源已经排至2025年,目前无法接受新的FSRU订单。

(三)新加坡:放下包袱奔赴新生

上半年新加坡船厂仅胜科海事获得1艘海上风电安装船订单、金额约3.4亿美元;完工交付4座/艘;截至6月底,新加坡手持海工订单34座/艘,金额83亿美元。

中、韩船厂的整合重组之风也刮到了南洋新加坡,多年来绯闻不断的吉宝岸外海事与胜科海事,在经历了近10个月的谈判后,于今年4月底达成了正式合并协议,合并后的企业将有超过50个项目总值64亿新元(约45亿美元),负债率也将改善,致力于成为海上可再生能源、新能源和海工船舶行业清洁解决方案企业,全球海工行业又诞生了一位实力不容小觑的对手。

此外,新加坡船厂库存钻井平台的处置也取得积极进展,其中吉宝岸外海事将其库存钻井平台转移至一家资产公司,实现海工平台的“出表”,今年5月,吉宝岸外海事的4座自升式钻井平台顺利获得租约,为合并后的新公司轻装上阵铺平了道路。

总结:

市场形势无时无刻不处于动态变化之中,正如人不能两次踏入同一条河流。当130美元/桶的油价再次出现之时,仿佛昨日重现,但海工市场发展面临的宏观环境已发生了根本改变。船厂在经历了海工订单潮的大喜大悲之后,接单更多了一分理性谨慎;熟悉的船东也已改头换面,一代新人换了旧人;期待中的订造热潮却仍未如约而至。

然而,海洋油气在能源供应中格局中依然占有一席之地,装备运营市场的复苏正在让人看到希望;海上风电、深海养殖、海上发射平台等新产品、新业态、新概念层出不穷,不断拓展着海工装备内涵的边界。时光往复、周期轮回,熬过了最艰难的时刻,当新一批海工订单机遇再次大规模降临时,船厂需要的不仅是耐心,可能还需要一些勇气。