集运市场虽持续下行,但在盈利惯性下,班轮公司仍倾向于订造新船;与此同时,其他船型的赚钱效应也将给新造船市场带来更多机会

9月15日,集装箱船独立船东塞斯潘(Seaspan)宣布,一份牵涉4艘7700TEU型集装箱船的新造船合同失效。据了解,这份合同涉及的新船为LNG双燃料动力船,单艘船舶造价约1.3亿美元。

这一事件引起巨大反响。有市场人士反映,集运市场运价持续下降后,这一事件可能催生市场的悲观预期。9月16日,上海出口集装箱运价指数(SCFI)报2312.65点,周环比下跌9.74%,较年初下跌54.17%。

由于新冠肺炎疫情下集运市场的超级行情,集装箱船的订造热潮已经持续近2年,也带动新造船整体价格的水涨船高。那么,对于集装箱船订造以及新造船市场,塞斯潘的这一动作将成为标志性事件吗?撤单潮会来吗?订单会干涸吗?

目前的市场情况给出了否定的答案:集运的赚钱效应是具有惯性的;油运市场是火热的;散货船是有结构性机会的;液化天然气(LNG)、汽车等非主流运输市场也是需求旺盛的。

箱船订造仍将持续

在2020年四季度以来的新船订造潮中,塞斯潘是迈步最大的船东。目前,该船东共有61艘、74万TEU集装箱船在建,这些新船已获得以星航运、海洋网联、地中海航运以及马士基等班轮公司的长期租约。

这轮订造潮中,在运输市场获得超级红利的班轮公司无疑是主角。当前,第一大班轮公司地中海航运共有114艘、153万TEU集装箱船在建;达飞轮船的在建船为67艘、62万TEU;长荣海运有54艘、52万TEU集装箱船在建;中远海运集团有34艘、59万TEU集装箱船在建……

随着新订单的不断到来,当前在建集装箱船规模已经攀升至705万TEU,占在营船舶的27.90%(2020年10月,这一比例曾跌至8.45%)。有媒体新近报道,马士基正规划订造10艘大型集装箱船和10艘支线型集装箱船;中远海运集团将在2023—2025年抽拨资金订造32艘集装箱船,将运力扩大约58万TEU。这或许并非空穴来风,班轮公司赚了钱势必要更新或发展船队。上半年,马士基盈利154亿美元,2021年的净利润为180亿美元;同期,中远海运集团控股的中远海控盈利647亿元,2021年的净利润也高达893亿元。

业内人士指出,班轮业在2022年仍将获取普遍性的超额盈利,这意味着集装箱船的订造潮也仍未终结。目前,如阳明海运、博亚海运等船东也已表达了建造大型集装箱船的意向。此外,2021年下半年以来,8000TEU以下级别集装箱船订造活跃,可灵活挂靠世界范围内港口的结构性船型仍有机会(见表1)。

油轮订单正在到来

8月25日,日本商船三井在官网披露,其已经下单订造6艘LNG双燃料动力新船,总造价为5.6亿美元。业界惊呼,VLCC订单终于又回来了!

新船订造数据显示,商船三井的这份订单是过去一年多以来全球首份VLCC订单。上一份VLCC新船订单发生在2021年6月,当时独立船东Euronav NV在现代三湖重工1艘30万DWT级VLCC选择订单生效,之后就再也没有任何新船订单出现。这对于庞大的油轮运输行业是极其罕见的。

实际上,由于近几年新订单的干涸,油轮在建船占在营船队比例已经跌至4.78%,2008年的峰值为48.40%(见图1)。

受俄乌冲突导致的能源贸易格局改变等因素影响,成品油轮和原油轮市场运价波动上涨。9月16日,波罗的海成品油运价指数(BCTI)报1255点,较年初上涨59.26%;原油运价指数(BDTI)报1492点,较年初上涨89.82%。

除了极大受益俄罗斯原油输出的苏伊士型油轮、阿芙拉型油轮和巴拿马型油轮,VLCC也正享受市场的追捧。日前,有市场人士反馈,有贸易商开始以高于现货市场的价格签订长期租船合约。9月16日,VLCC现货市场等价期租租金(TCE)报40913美元/日,其中中东湾—中国航线TCE已经达到64171美元/日。

赚钱效应之下,油轮船东除了看好更具市场前景的LNG运输船,也在规划重回新造船市场。

中小型散货船订单活跃

基于与运输市场的联动性,造船界更关注中小型船的机会。近日,国能远海航运在黄埔文冲订造2艘85000DWT级散货船,计划在2025年交付;波兰Polish Steamship在山海关船厂订造4艘37000DWT级散货船,预计2025年底交付;日本Doun Kisen在江门南洋船舶工程订造2+2艘40000DWT级散货船,将于2025年底交付……

新造船市场上,中小型散货船碾压大型船的情况已经持续多时。2020年以来,灵便型船的季度成交量在16~70艘波动;超灵便型船成交量基本维持在30艘/季;巴拿马型船在2020年四季度至2022年一季度间成交活跃;海岬型船在多个季度的成交量却只有个位数(见表2)。

由于俄乌冲突短期内难以缓解,国际分歧导致的贸易格局改变和运力损耗将持续利好中小型船。

非主流船舶订造火热

除主流船型之外,受运输市场带动,2022年LNG运输船和汽车运输船的订造最为火热。

据外媒报道,丹麦船东Celsius Tankers正在与扬子江船业和招商工业进行谈判,希望订造10~12艘LNG运输船,订单总金额达28亿美元。

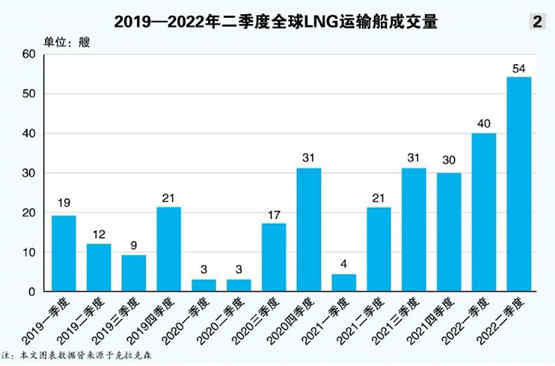

俄乌冲突暴发以来,欧洲深陷天然气危机,LNG项目建设也在加快上马。这令LNG运输船的船东们更具信心,从而进一步加大了LNG运输船的订造量。2022年初至9月20日,全球已经出现120艘大型LNG运输船订单,这是史无前例的。

从目前的市场需求和季度走势来看,LNG运输船的订造还将持续(见图2)。

在能源转型的驱动下,订造LNG运输船的船东多为油轮船东。包括中国的主要原油运输企业,日本、韩国的相关企业,甚至希腊的独立原油船东都在加大对LNG运输船资产的投入。

2022年初至9月中旬,全球已经出现44艘汽车运输船订单。订造新船的船东包括传统的汽车运输船运营商Ray Car Carriers、商船三井、Hoegh Autoliners以及上汽安吉物流等,也包括交银租赁等金融船东。

值得一提的是,国际海事净碳进程加速也可能推动新造船市场快速发展。2023年1月1日起,现有船舶能效指数(EEXI)、碳强度指标等级(CII)将生效。据克拉克森测算,目前状态下40%的散货船、油轮以及部分集装箱船无法完全满足新标准要求。