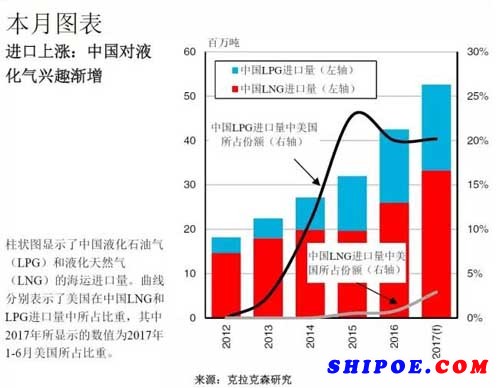

近几年来,中国液化石油气(LPG)和液化天然气(LNG)的海运进口量强势增长。2013年至2016年期间合计进口量年均同比增长24%,对全球LPG和LNG进口增长的贡献率达1/3以上。与此同时,中国液化气进口的贸易路线也有所转变,从美国长距离海运进口的液化气开始变得愈发重要。

LPG需求:井喷之势

2016年中国LPG进口量达1,650万吨,占到全球LPG进口总量的18%。2013年至2016年间中国LPG进口量增加了三倍以上。传统上推动中国LPG需求的主要力量来自民用板块,然而近年来石化产能扩张也对LPG需求起到了越来越重要的作用。中国首个丙烷脱氢(PDH)项目投产于2013年,而截止至2016年底,中国PDH产能已经增至780万吨/年。产能的扩张使得作为石化原料的进口丙烷需求不断上升,从而促进了LPG进口增长。

LPG进口:距离之美

与此同时,中国LPG进口的平均运距也有所增加,从2013年约6,000英里上升至了2016年约6,700英里。这反映了美国出口至中国的LPG显著增长,占中国LPG进口总量的比重由2013年的2%上升至了2016年的20%。而推动该增长的主要原因是页岩气革命下,美国凝析液(NGL)产量激增以及LPG出口能力大幅扩张。

LNG进口:天然之选

在液化天然气领域,2016年中国进口量达2,600万吨,占到10%的全球LNG进口总量。近年来中国LNG进口量迅速增长,2013年至2016年间年均增幅达16%。这一增长是由一系列因素所共同推动的,包括国内燃气发电产能扩张,LNG再气化能力提高以及国内天然气价格下跌。另一方面,环境保护问题也成为推动中国天然气消费量增长的一个关键因素。近期北京市宣布进入无煤发电时代,成为全国首个全部实施清洁能源发电的城市。2017年年初至今国内LNG需求量继续稳步上升,而进口量在今年上半年也已同比增长39%。

然而与LPG不同,近年来中国LNG进口平均运距有所下降,从2013年约4,700英里减少至2016年约3,600英里。造成运距下滑的主要原因是由于中国加大了从运距相对较短的澳大利亚进口LNG。2016年全年中国进口的澳大利亚LNG总量达1,200万吨,较之2013年仅360万吨有显著上升。但同期从卡塔尔进口的LNG量却同比下降了26%。然而,近期距中国约10,000英里的美湾地区开始启动LPG出口(经由巴拿马运河),这将可能抑制中国LNG进口平均运距的下滑。2017年1至6月,美国LNG约占到中国LNG进口总量的3%,而2016年该比重仅为1%。伴随着中美两国于2017年5月宣布签署的液化天然气贸易协议,中国将可能进一步加大从美国进口LNG。

液化气进口:运距渐长之势?

这样看来,随着美国LNG和LPG出口量继续增长,中国液化气进口贸易中长距离运输将会变得越来越多。总体而言,受到诸多因素的支持,中国液化气进口将有可能实现进一步增长。